Les risques en trading sont une réalité à laquelle chaque trader doit faire face. Pourtant, des stratégies efficaces existent pour protéger votre capital. Dans cet article, vous découvrirez les principes de base de la gestion des risques, leur importance et plusieurs techniques que les traders professionnels utilisent pour minimiser les pertes tout en optimisant leurs gains.

Importance de la gestion des risques

La gestion des risques est essentielle pour tout trader souhaitant préserver son capital. Elle permet non seulement de limiter les pertes, mais aussi de gérer les émotions liées à l’incertitude des marchés. Une approche prudente aide à maintenir un équilibre psychologique, essentiel pour prendre des décisions éclairées.

Stratégies de base pour gérer les risques

Pour commencer, il est crucial de suivre certaines règles fondamentales. Par exemple, n’investissez que l’argent que vous pouvez vous permettre de perdre à court terme. Evitez d’emprunter pour investir et apprenez à diversifier votre portefeuille. Diversification signifie répartir votre capital sur différentes classes d’actifs pour atténuer les impacts de la volatilité de certains marchés.

Utilisation des outils de protection

Les ordres de stop-loss et take-profit sont des outils indispensables dans la gestion des risques. Un stop-loss permet de couper les pertes à un niveau prédéterminé, tandis qu’un take-profit verrouille les gains lorsque le prix atteint un certain seuil. Ces paramètres aident à éviter les décisions émotionnelles impulsives lors des fluctuations du marché.

Mesurer le risque en pourcentage

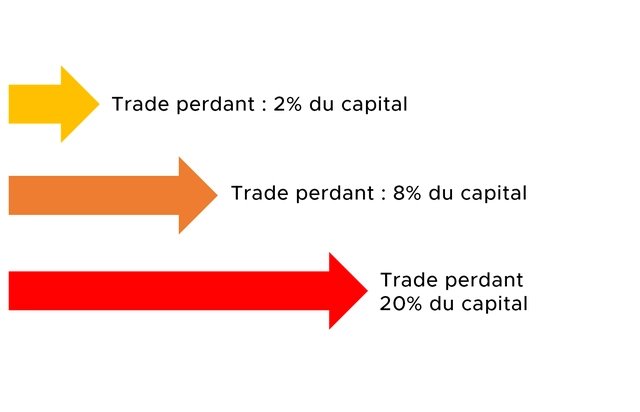

Une autre technique consiste à déterminer le risque par compte. Il est recommandé de ne pas risquer plus d’un certain pourcentage de votre capital sur une seule transaction, souvent suggéré entre 1 et 3 %. Cela implique que, même en cas de perte, votre capital est suffisamment protégé pour permettre de continuer à trader.

Stratégies avancées de management de capital

Les traders experts adoptent également des stratégies de hedging, qui consistent à prendre des positions inverses pour protéger leur capital. Cette couverture peut être réalisée via des produits dérivés ou d’autres actifs corrélés, minimisant ainsi les pertes potentielles en cas de mouvements du marché défavorables.

Évaluer le rapport risque-rendement

Enfin, il est crucial d’évaluer le rapport risque-rendement de chaque trade. Cela signifie que pour chaque euro risqué, le potentiel de gain doit être significativement plus élevé pour justifier l’opportunité. Un rapport de 1:3 (risque de 1 pour un gain potentiel de 3) est souvent considéré comme favorable dans le milieu du trading.

Rester informé et formé

La connaissance est un atout majeur en trading. Suivre des formations pour comprendre des concepts complexes, comme le trading algorithmique sur le Forex ou les configurations techniques comme le modèle Gartley, permet d’optimiser vos stratégies de gestion des risques. Accéder à des ressources fiables comme cette stratégie efficace pour le trading d’actualités peut également renforcer votre approche.

La gestion des risques en trading est essentielle pour préserver votre capital et optimiser vos performances. Pour cela, plusieurs stratégies peuvent être adoptées. Premièrement, il est crucial de n’investir que l’argent dont vous n’avez pas besoin à court terme, évitant ainsi de compromettre vos finances personnelles. Ensuite, il est préférable de ne jamais emprunter pour trader, afin de ne pas aggraver vos pertes potentielles.

Une diversification de votre portefeuille peut également réduire les risques en limitant l’impact d’une seule position. Par ailleurs, intégrer des ordres stop-loss pour limiter les pertes et des ordres take-profit pour sécuriser les gains est fondamental. La mise en place d’un rapport risque-rendement positif et une gestion rigoureuse de votre argent sont également primordiales pour le succès à long terme dans cet univers complexe.

Enfin, la pratique du hedging peut être une technique efficace, en prenant des positions opposées pour atténuer l’impact des mouvements négatifs du marché. En adoptant ces stratégies, les traders peuvent se protéger et optimiser leur performance sur les marchés financiers.

Le trading, en tant qu’activité financière, comporte des risques inhérents qui peuvent entraîner des pertes significatives si l’on ne prend pas les précautions nécessaires. Afin de sécuriser votre capital et d’assurer la pérennité de vos investissements, il est essentiel de mettre en œuvre des stratégies efficaces de gestion des risques. Cet article explore diverses méthodes pour protéger votre capital lors de vos opérations de trading, en mettant l’accent sur les pratiques recommandées et les outils disponibles.

Définir le risque par compte

La première étape pour gérer vos risques est de déterminer combien de votre capital vous êtes prêt à risquer sur chaque transaction. Une règle courante consiste à investir un pourcentage de votre capital total, souvent recommandé autour de 1 à 2% par opération. Cela permet d’éviter des pertes dévastatrices qui pourraient compromettre l’intégralité de votre portefeuille.

Utiliser des ordres stop-loss

Les ordres stop-loss sont des outils indispensables pour limiter vos pertes. En fixant un seuil de vente automatique à un prix spécifié, vous vous assurez que votre position sera liquidée avant que les pertes n’atteignent un niveau critique. Cela vous permet de garder le contrôle de votre capital même dans des marchés volatils.

Le rapport risque-rendement

Lors de chaque transaction, il est crucial d’évaluer le rapport risque-rendement. En général, un bon ratio est de 1:2, signifiant que pour chaque euro risqué, vous visez à gagner deux euros. Cela permet d’optimiser vos gains en relation avec les risques encourus.

Diversifier votre portefeuille

La diversification est une technique clé pour minimiser le risque. En investissant dans différentes classes d’actifs ou devises, vous réduisez l’impact potentiel des pertes dans un secteur spécifique. Une stratégie de diversification bien pensée peut jouer un rôle déterminant dans la préservation de votre capital global.

Éviter l’effet de levier excessif

L’usage de l’effet de levier en trading peut être séduisant, car il augmente le potentiel de gains. Cependant, il accroît également le risque de pertes importantes. Il est donc crucial de l’utiliser avec prudence et de ne pas dépasser le seuil de risque qui mettrait en danger votre capital.

Le Hedging comme stratégie de protection

Le hedging, ou couverture, consiste à prendre des positions inverses pour se protéger contre les fluctuations de prix. En investissant dans des produits complémentaires, vous pouvez compenser les pertes potentielles sur une position avec des gains sur une autre, stabilisant ainsi votre capital.

Mise en place d’un plan de trading solide

Avoir un plan de trading bien défini est essentiel pour contrôler vos investissements. Ce plan devra inclure vos objectifs, votre tolérance au risque, et les stratégies que vous prévoyez de mettre en œuvre. En respectant ce plan, vous agirez moins sous l’influence des émotions, ce qui est essentiel pour une gestion des risques efficace.

Conclusion sur l’importance de la protection du capital

Protéger votre capital en trading est un exercice continu qui nécessite discipline et patience. En mettant en pratique ces stratégies de gestion des risques, vous pouvez améliorer significativement vos chances de succès sur les marchés financiers. Pour en savoir plus sur la protection du capital, consultez des ressources comme ce guide sur la préservation du capital dans le Forex.

Pour ceux intéressés par l’amélioration de leurs compétences de trading, apprendre à trader avec la méthode « Buy the Dip » peut également s’avérer très bénéfique.

La gestion des risques en trading est une compétence fondamentale pour tout trader souhaitant préserver son capital tout en optimisant ses gains. Dans un environnement volatil et imprévisible, adopter des stratégies efficaces est primordial pour minimiser les pertes potentielles. En appliquant des principes de diversification, d’utilisation de stop-loss et de rapport risque-rendement, chaque trader peut apprendre à piloter ses investissements avec prudence. Cette approche proactive permet non seulement de protéger son capital, mais également de se préparer à affronter les aléas du marché. Découvrez les clés essentielles pour maîtriser l’art de la gestion des risques et construire une carrière de trading durable.

La gestion des risques est une composante essentielle du succès en trading. Elle implique l’utilisation de différentes stratégies afin de sauvegarder votre capital et de minimiser les pertes. Cet article explore diverses méthodes que les traders peuvent adopter pour gérer efficacement les risques et maintenir une approche disciplinée dans leurs activités de trading.

Utilisation des ordres stop-loss

L’un des outils les plus puissants pour gérer les risques en trading est l’ordre stop-loss. En plaçant un stop-loss, vous fixez un seuil de perte maximum autorisé sur une position. Cela permet d’automatiser la fermeture de cette position si le marché se déplace contre vous, protégeant ainsi votre capital des pertes excessives. Il est crucial de déterminer un niveau de stop-loss basé sur une analyse des graphiques et des mouvements de prix, plutôt qu’une décision émotionnelle.

Établissement d’un rapport risque-rendement

Avant d’initier une position, il est essentiel de définir un rapport risque-rendement. Cela implique d’évaluer combien vous êtes prêt à risquer pour chaque unité de profit potentielle. Par exemple, un rapport de 1:3 signifie que pour chaque euro risqué, vous visez trois euros de profit. Une telle approche aide à prendre des décisions de trading plus éclairées et à guider vos actions de manière rationnelle.

La diversification des investissements

Un autre principe fondamental de la gestion des risques en trading est la diversification de votre portefeuille. En étalant vos investissements sur plusieurs actifs ou secteurs, vous réduisez l’impact potentiel d’une mauvaise performance d’un seul actif. Cela permet de compenser les pertes avec les gains d’autres positions, contribuant ainsi à une plus grande stabilité de votre capital.

Pratique du money management

Le money management est une technique qui consiste à gérer le montant de capital que vous investissez dans chaque trade. En limitant le risque à un pourcentage fixe de votre capital total sur chaque position, vous assurez que même une série de pertes ne compromettra pas significativement votre capital global. Par exemple, un risque de 1% par trade peut vous permettre de rester actif même après plusieurs pertes consécutives.

Stratégies de couverture

La couverture, ou hedging, est une autre méthode utilisée pour protéger votre capital. Elle consiste à prendre une position opposée ou à utiliser des produits financiers complémentaires pour minimiser les pertes. Par exemple, si vous détenez une position longue sur une paire de devises, vous pourriez envisager une position courte sur la même paire pour vous protéger contre une baisse soudaine des prix.

Formation et amélioration continue

Enfin, investir dans votre propre formation est vital. En améliorant vos compétences et en vous tenant informé des tendances du marché, vous serez mieux préparé à faire face à l’incertitude du marché. La compréhension des stratégies de trading avancées, comme celles abordées dans des ressources utiles, peut grandement améliorer votre capacité à gérer les risques et à faire croître votre capital. Vous pouvez par exemple consulter des articles tels que cet article qui explore les stratégies de trading pour perfectionner vos compétences.

Gérer les risques en trading est une compétence essentielle pour tout trader, qu’il soit débutant ou professionnel. La fluctuation des marchés peut entraîner des pertes significatives si des stratégies de gestion des risques appropriées ne sont pas mises en place. D’une manière générale, la société, tout comme le trader, a besoin de protéger son avenir financier. Cela se traduit par l’élaboration de stratégies pour préserver le capital investi.

La première règle de la gestion des risques est de n’investir que l’argent dont vous n’avez pas besoin à court terme. Cela signifie que les fonds que vous destinez au trading doivent être des ressources excédentaires, qui ne sont pas nécessaires pour vos dépenses courantes. De cette manière, le trader peut aborder le marché sans pression émotionnelle, permettant ainsi une prise de décision plus rationnelle.

Ensuite, il est crucial de ne jamais emprunter pour investir dans le trading. Recourir à des ressources financières externes, comme des emprunts ou des crédits, augmente considérablement le niveau de risque. Les pertes potentielles seront ainsi amplifiées, car la pression de devoir rembourser des dettes peut altérer votre jugement. Par conséquent, l’utilisation de fonds personnels et disponibles est fortement recommandée.

La diversification est une autre stratégie indispensable pour protéger votre capital. Ne mettez pas tous vos œufs dans le même panier. Investir dans différents actifs ou instruments financiers permet d’atténuer les pertes éventuelles dans une position particulière. La diversification peut se traduire par l’achat d’actions de différentes secteurs, d’obligations ou de matières premières. En répartissant les investissements, vous réduisez le risque global de votre portefeuille.

Pour mieux gérer votre risque, il est fondamental d’utiliser des ordres stop-loss. Ces ordres de vente automatique permettent de limiter les pertes en fermant l’investissement à un niveau de prix déterminé. Par exemple, si vous achetez une action à 100 €, vous pouvez configurer un stop-loss à 90 €. Si le prix tombe à ce niveau, l’ordre sera exécuté, vous évitant ainsi des pertes supplémentaires. L’utilisation d’ordres stop-loss atténue la volatilité et assure une protection contre un effondrement soudain du marché.

Un autre principe clé en gestion de risque est d’adopter un rapport risque-rendement favorable. Cela signifie évaluer le potentiel de gains par rapport au risque pris. Un rapport commun est de viser un gain de 3 pour 1, c’est-à-dire que pour chaque euro que vous risquez, vous cherchez à gagner 3 euros. Ce ratio aide à calibrer les attentes et à maintenir une approche disciplinée face aux décisions de trading.

Le money management est également une composante cruciale de la gestion des risques. Déterminer le pourcentage de votre capital à risquer par transaction est fondamental. Une règle souvent mentionnée est de ne pas dépasser 1 à 2 % de votre capital total par trade. Ainsi, si une transaction ne se déroule pas comme prévu, cela n’entraîne qu’une petite diminution de votre capital global.

Enfin, la couverture, ou hedging, peut s’avérer utile dans certaines situations. Cela implique la prise de positions opposées à votre position principale pour réduire le potentiel de perte. Par exemple, si vous détenez une action que vous craignez de voir perdre de la valeur, vous pouvez acheter des options de vente pour vous protéger contre cette éventualité. Les stratégies de couvertures s’avèrent efficaces pour minimiser l’impact des fluctuations du marché sur votre portefeuille.

Le trading, bien que potentiellement lucratif, comporte des risques importants qui peuvent mettre en péril votre capital. Il est donc essentiel de comprendre les différentes stratégies de gestion des risques afin de protéger votre investissement. Dans cet article, nous allons examiner ces stratégies en détail tout en mettant en lumière leurs avantages et inconvénients.

Avantages

La mise en place de stratégies de gestion des risques présente plusieurs avantages indéniables. Tout d’abord, ces stratégies permettent de préserver votre capital. En établissant des règles claires et en utilisant des outils comme les ordres de stop-loss, vous êtes en mesure de limiter vos pertes dans un marché volatile. Cela réduit le stress et vous aide à prendre des décisions plus rationnelles.

Un autre avantage est l’opportunité d’apprendre à diversifier vos investissements. En diversifiant votre portefeuille, vous diminuez le risque global, car la performance d’un actif ne dépend pas des autres. Ce principe est particulièrement pertinent dans un environnement de trading en ligne, où il est possible d’accéder à une pléthore d’actifs.

Enfin, une bonne gestion des risques vous aide à améliorer votre discipline de trading. En respectant des règles bien définies de gestion de votre argent, vous vous prémunissez contre des comportements impulsifs qui peuvent mener à des pertes significatives.

Inconvénients

De plus, l’utilisation excessive de stratégies de couverture, telles que le hedging, peut également s’avérer coûteuse. Ces stratégies nécessitent des frais supplémentaires qui peuvent réduire vos rendements si elles ne sont pas utilisées judicieusement. Un money management inapproprié peut donc entraîner un dilemme où l’on investit trop pour se protéger, sacrifiant ainsi une partie de son capital.

Enfin, il est important de considérer que la gestion des risques ne garantit pas des résultats positifs. Les fluctuations du marché peuvent toujours engendrer des pertes, même avec des stratégies robustes en place. Cela nécessite une vigilance constante et une adaptation aux conditions changeantes du marché.

Le trading, à travers les marchés financiers, peut offrir des opportunités importantes de gains. Cependant, il est crucial de comprendre que le risque est intrinsèque à cette activité. Cet article présente des stratégies efficaces pour gérer les risques en trading, permettant ainsi de protéger votre capital et d’assurer une approche raisonnée et sécurisée dans vos investissements.

Principes de base de la gestion des risques

Avant de plonger dans les stratégies spécifiques, il est essentiel de connaître quelques principes de base. Vous ne devez investir que l’argent dont vous n’avez pas besoin à court terme. Cela signifie que tous les fonds engagés doivent être considérés comme des investissements à long terme, sans impact sur votre quotidien financier immédiat.

De plus, il est impératif de ne jamais emprunter pour investir. Investir de l’argent emprunté augmente considérablement le risque et peut mener à des pertes catastrophiques si le marché évolue en votre défaveur.

Diversification de votre portefeuille

Une autre stratégie clé est la découverte des bénéfices de la diversification. En répartissant vos investissements sur différents actifs (actions, obligations, devises), vous minimisez l’impact d’une mauvaise performance d’un seul actif sur l’ensemble de votre portefeuille. Le principe de base est que lorsque certains actifs vont mal, d’autres peuvent bien performer, offrant ainsi une protection naturelle.

Utilisation des ordres stop-loss

Les ordres stop-loss sont des outils essentiels pour gérer les risques. Un stop-loss vous permet de définir un seuil à partir duquel votre position sera automatiquement fermée, limitant ainsi vos pertes. Cela nécessite une planification préalable et une discipline dans l’exécution de vos trades.

Rapport risque-rendement

Établir un rapport risque-rendement est une pratique recommandée lors de chaque transaction. Cela implique d’évaluer le montant que vous êtes prêt à risquer pour le potentiel de gain. Par exemple, un rapport de 1:3 signifie que pour chaque euro risqué, vous espérez un gain de trois euros. Cela aide à garder vos émotions sous contrôle et à rester logique lors de la prise de décision.

Gestion de l’argent

La gestion de l’argent est un concept fondamental dans le trading. Vous devez déterminer quel pourcentage de votre capital vous êtes prêt à risquer sur une transaction unique. Une règle d’or consiste à ne jamais risquer plus de 1 à 2% de votre capital total sur un trade. Cela protège votre capital et vous permet de rester dans le jeu, même après des pertes consécutives.

Le Hedging ou couverture

Le hedging est une technique avancée permettant de minimiser les pertes en cas de mouvement défavorable du marché. Cela implique de prendre des positions opposées sur différents actifs ou d’utiliser des produits financiers complémentaires, comme les options, pour protéger votre capital. Par cette méthode, vous pouvez réduire le risque global de votre portefeuille.

Importance de l’éducation continue

Enfin, rester informé et comprendre les différents marchés et stratégies est essentiel pour gérer les risques. S’engager dans une formation continue vous aide à prendre des décisions éclairées, à comprendre l’impact de l'<effet de levier sur vos trades, et ainsi à développer une approche plus robuste face aux défis du trading.

| Stratégies | Description |

| Utilisation des stop-loss | Ordres automatiques pour limiter les pertes sur une position. |

| Diversification | Répartir les investissements sur plusieurs actifs pour réduire le risque global. |

| Rapport risque-rendement | Évaluer chaque trade en fonction du potentiel de gain par rapport au risque encouru. |

| Money management | Déterminer le montant à risquer par transaction en fonction du capital total. |

| Hedging | Utiliser des positions inverses pour compenser les pertes potentielles. |

| Ne pas emprunter | Ne jamais utiliser des fonds empruntés pour trader afin de limiter l’exposition. |

| Formation continue | Se former régulièrement sur les marchés et les stratégies pour s’adapter aux changements. |

La gestion des risques est une compétence essentielle chaque trader se doit de maîtriser. En effet, l’enjeu est de taille : il s’agit de protéger votre capital tout en saisissant les opportunités de gain. Pour y parvenir, il est crucial de suivre certaines stratégies éprouvées.

Tout d’abord, il est impératif de ne jamais investir plus que ce que vous pouvez vous permettre de perdre. Cela signifie que vous devez évaluer vos besoins financiers à court terme avant de vous engager dans des transactions. Par exemple, il est recommandé de n’utiliser que l’argent qui n’est pas nécessaire pour vos dépenses quotidiennes, afin d’éviter des contraintes financières imprévues.

Ensuite, l’idée d’emprunter de l’argent pour investir est une stratégie à éviter absolument. Le trading doit être une activité où vous investissez vos propres fonds. Se lancer dans des investissements avec de l’argent emprunté peut conduire à des pertes majeures, et par conséquent, à un stress financier et personnel.

La diversification de votre portefeuille est une autre règle d’or en matière de gestion des risques. En ne mettant pas tous vos œufs dans le même panier, vous réduisez le risque de pertes importantes sur une seule position. En diversifiant vos investissements à travers différents secteurs ou actifs, vous créez un filet de sécurité pour votre capital de trading.

En outre, il est prudent d’utiliser un stop-loss pour chacune de vos opérations. Cet outil vous permet de limiter vos pertes en plaçant un ordre de vente automatique si le prix d’un actif atteint un certain niveau. Cela garantit que vous ne perdrez pas plus qu’un montant préalablement déterminé.

Un autre aspect de la gestion des risques est l’évaluation du rapport risque-rendement. Avant d’initier un trade, prenez le temps d’analyser combien vous êtes prêt à risquer par rapport à ce que vous espérez gagner. Cela vous aidera à faire des choix éclairés et à éviter des pertes inutiles.

Dans le cadre de la protection de votre capital, le money management joue un rôle crucial. Cela implique de déterminer quel pourcentage de votre capital total vous êtes prêt à risquer sur chaque transaction. Une approche prudente pourrait consister à ne risquer qu’un faible pourcentage de votre capital, vous permettant ainsi d’encaisser les pertes sans affecter gravement vos ressources globales.

Enfin, il ne faut pas négliger l’importance d’une formation continue. Les marchés évoluent constamment, et il est essentiel d’adapter vos stratégies pour rester pertinent. Se familiariser avec de nouvelles techniques, comme le trading algorithmique ou les configurations spécifiques telles que le modèle Gartley, peut également vous aider à minimiser les risques dans un environnement complexe.

Pour en savoir plus sur comment adapter vos stratégies face à des marchés en constante évolution, n’hésitez pas à consulter ce lien : Marchés évolutifs : comment adapter votre stratégie de trading.

Stratégies de Gestion des Risques en Trading

| Stratégie | Description |

| Utilisation de stop-loss | Placer des ordres stop-loss pour limiter les pertes sur chaque transaction. |

| Gestion de l’effet de levier | Utiliser un levier raisonnable pour maximiser les gains tout en protégeant le capital. |

| Diversification | Répartir les investissements sur plusieurs actifs afin de réduire le risque global. |

| Rapport risque-rendement | Évaluer chaque transaction en fonction du potentiel de gain par rapport au risque encouru. |

| Non-emprunt | Ne jamais emprunter d’argent pour trader afin d’éviter des pertes importantes. |

| Plan de trading | Établir des règles claires sur quand et comment trader pour éviter les décisions impulsives. |

| Analyse continue | Surveiller régulièrement les positions et adapter les stratégies en fonction des conditions du marché. |

Dans le monde du trading, la gestion des risques est cruciale pour préserver votre capital. En suivant des stratégies éprouvées et en appliquant des principes rigoureux, les traders peuvent minimiser les pertes potentielles et optimiser leurs gains. Cet article se penche sur les meilleures pratiques de gestion des risques, ainsi que sur les outils et techniques disponibles pour une protection efficace de votre capital.

Investir judicieusement

L’une des premières règles de gestion des risques en trading est de n’investir que l’argent dont vous n’avez pas besoin à court terme. Cela vous permettra de trader sans pression financière, en préservant votre tranquillité d’esprit. Évitez également d’emprunter des fonds pour investir, car cela peut engendrer des dettes insoutenables en cas de pertes. En adoptant une approche disciplinée, vous augmenterez vos chances de succès à long terme.

Diversification de votre portefeuille

La diversification est une autre stratégie essentielle pour atténuer les risques. En répartissant vos investissements sur différentes classes d’actifs et secteurs, vous pouvez réduire l’impact d’une mauvaise performance d’un actif sur l’ensemble de votre portefeuille. Par conséquent, envisagez d’intégrer des actions, des obligations, des matières premières, et même des devises, pour créer un portefeuille équilibré et robuste.

Utilisation d’outils de protection

Les ordres stop-loss et take-profit sont des instruments de gestion des risques souvent sous-utilisés. Un ordre stop-loss vous permet de limiter vos pertes en fermant automatiquement une position lorsque le prix atteint un certain niveau. D’un autre côté, un ordre take-profit sécurise vos gains lorsque le prix atteint un seuil souhaité. Ces outils vous aident à garder le contrôle sur vos transactions et à protéger votre capital contre la volatilité du marché.

Établir un rapport risque-rendement

Un bon trader doit toujours viser un rapport risque-rendement favorable. Cela signifie que pour chaque euro risqué, vous devez viser un gain potentiel significatif. Par exemple, un rapport de 1:3 signifie que pour chaque unité monétaire risquée, vous visez trois unités de gain. En établissant cette référence, vous augmenterez vos chances de pérenniser votre capital tout en maximisant vos profits.

Gestion de l’argent

Le money management est essentiel dans toute stratégie de trading. Cela implique de déterminer le pourcentage de votre capital que vous êtes prêt à risquer sur chaque transaction. Une règle généralement acceptée est de ne pas risquer plus de 1 à 2 % de votre capital sur une seule position. Cela vous permettra de résister à une série de pertes sans endommager gravement votre capital.

Hedging : une technique de couverture

Le hedging, ou couverture, consiste à prendre des positions inverses ou à utiliser des produits financiers complémentaires pour minimiser les pertes potentielles. Par exemple, si vous possédez un actif et craignez une baisse, vous pourriez ouvrir une position de vente sur cet actif afin de compenser les pertes. Cette stratégie permet de sécuriser votre portefeuille tout en maintenant une exposition au marché.

Formation continue

Enfin, il est primordial de continuer à se former et à se tenir informé des tendances du marché. Participer à des formations de trading ou se lancer dans la découverte de nouvelles stratégies, comme le trading algorithmique, peut grandement améliorer votre capacité à gérer les risques. En étant toujours au fait des dernières techniques et évolutions du marché, vous vous donneriez un avantage sur d’autres traders.

La gestion des risques en trading est cruciale pour quiconque souhaite préserver son capital sur le long terme. Dans un environnement où la volatilité des marchés peut générer des pertes importantes, il est essentiel d’adopter des stratégies adaptées et efficaces.

Tout d’abord, il est primordial de n’investir que l’argent dont vous n’avez pas besoin à court terme. Cela permet d’éviter des tensions financières et d’agir de manière plus sereine sur les marchés. De même, éviter d’opter pour des emprunts pour investir est une règle d’or qui préserve votre stabilité financière.

Ensuite, la diversification de vos actifs est une autre clé de la gestion des risques. En répartissant vos investissements sur plusieurs instruments financiers, vous diminuez l’impact d’une perte potentielle sur l’ensemble de votre portefeuille. En parallèle, l’utilisation d’ordres stop-loss est indispensable. Ces ordres vous permettent de limiter vos pertes en déterminant à l’avance un seuil de prix en dessous duquel vous ne souhaitez pas que votre position descende.

Une autre approche efficace en matière de gestion des risques est d’adopter un ratio risque-rendement favorable. S’assurer que pour chaque € risqué, il est possible de générer un rendement proportionnellement plus élevé est fondamental. Cela offre une meilleure perspective de gains tout en contrôlant les pertes potentielles.

Enfin, il ne faut jamais sous-estimer l’importance du money management. Connaître le pourcentage de votre capital à risquer dans chaque transaction vous permet de garder un œil sur vos financements et d’éviter des pertes catastrophiques. En suivant ces principes et en restant discipliné, vous serez mieux préparé à naviguer dans le monde complexe du trading tout en préservant votre capital.

La gestion des risques est cruciale pour réussir dans le domaine du trading. En effet, une bonne stratégie de protection permet non seulement de préserver votre capital, mais également d’optimiser vos chances de gains à long terme. Voici quelques stratégies essentielles à prendre en compte pour gérer efficacement les risques associés au trading.

Tout d’abord, il est important de ne jamais investir plus que ce que vous êtes prêt à perdre. Cela signifie que vous devez n’investir que l’argent dont vous n’avez pas besoin à court terme. En gardant une réserve financière pour vos besoins quotidiens, vous évitez de prendre des décisions hâtives sous la pression financière.

Ensuite, un autre principe fondamental est de ne jamais emprunter pour investir. Le recours à des fonds empruntés peut accroître considérablement votre exposition au risque, surtout dans un environnement volatil. Il est préférable de se concentrer sur des investissements réalisés avec des fonds disponibles, ce qui vous permet de trader plus sereinement.

La diversification est une autre stratégie clé en matière de gestion des risques. En répartissant vos investissements sur différentes classes d’actifs, vous minimisez le risque lié à la performance d’un seul actif. Par exemple, investir dans des actions, des obligations et des matières premières peut vous offrir un portfolio plus équilibré, capable de résister aux fluctuations du marché.

Il est également indispensable d’utiliser des ordres stop-loss lorsque vous effectuez des transactions. Un order stop-loss est un dispositif qui permet de vendre un actif lorsqu’il atteint un certain prix. Cela vous aide à limiter vos pertes potentielles et à prendre une décision rationnelle plutôt que émotionnelle face à une diminution de la valeur d’un actif.

Avoir un rapport risque-rendement clairement défini est tout aussi primordial. Avant de prendre une position, évaluez combien vous êtes prêt à risquer pour le rendement espéré. Une bonne règle de base est de viser un rapport d’au moins 1:3, ce qui signifie que pour chaque euro que vous risquez, vous devez espérer un gain d’au moins trois euros.

La gestion de votre argent est un autre aspect crucial. Déterminez le pourcentage de votre capital que vous êtes disposé à risquer sur chaque transaction. Une règle couramment adoptée est de ne pas dépasser 1 à 2 % de votre capital total sur une opération unique. Cela vous protège des pertes importantes et vous permet de rester dans le jeu plus longtemps.

Une approche de couverture ou hedging peut également être employée pour minimiser les pertes potentielles. Cela peut impliquer la prise de positions opposées sur le même actif ou l’utilisation de produits dérivés pour garantir vos positions. Cette technique est particulièrement utile pour les traders voyant des mouvements de marché inattendus.

Enfin, il est essentiel de mettre en place un plan de trading structuré. Avoir un plan écrit détaillant vos objectifs, vos stratégies et votre manière de gérer le risque vous aide à rester discipliné et à éviter des réactions impulsives face à la volatilité du marché.

En résumé, gérer les risques efficacement en trading nécessite une combinaison de stratégies bien pensées. En tenant compte des aspects financiers, émotionnels et stratégiques, vous pouvez protéger votre capital et augmenter vos chances de succès dans ce domaine compétitif.

Je tiens à partager mon expérience avec le site jaimelafinance.com, qui a véritablement transformé ma manière de trader. Dès ma première visite, j’ai été impressionné par la facilité d’utilisation de la plateforme. L’interface est intuitive, ce qui m’a permis de naviguer sans effort à travers les différentes sections et d’accéder rapidement à des informations cruciales.

La qualité des services proposés est remarquable. J’ai bénéficié de formations détaillées et de contenus pédagogiques qui m’ont aidé à affiner mes compétences en gestion des risques. Les outils d’analyse de marché sont à la pointe de la technologie, ce qui m’a permis de mieux comprendre le fonctionnement des marchés et d’adopter des stratégies efficaces.

Une des grandes forces de jaimelafinance.com est l’impact significatif qu’a eu la plateforme sur mes résultats. Grâce aux conseils pratiques sur la gestion du capital et les stratégies de protection, j’ai pu réduire considérablement mes pertes tout en maximisant mes gains. L’intégration d’outils comme les ordres stop-loss m’a offert une sécurité supplémentaire, me permettant ainsi de trader avec confiance.

Je recommande vivement cette plateforme à tout trader, qu’il soit novice ou expérimenté. Les ressources disponibles sont inestimables pour quiconque cherche à protéger son capital et améliorer sa performance. Si vous êtes sérieux dans votre approche du trading, jaimelafinance.com est sans aucun doute un excellent choix qui saura vous accompagner dans votre parcours.

FAQ : Gérer les risques en trading

Quelle est l’importance de la gestion des risques en trading ? La gestion des risques est cruciale pour protéger votre capital et maximiser vos chances de succès. Elle vous aide à minimiser les pertes potentielles et à assurer la durabilité de votre portefeuille.

Quels sont les conseils de base pour gérer les risques ? Parmi les conseils de base, il est recommandé de n’investir que l’argent dont vous n’avez pas besoin à court terme et de ne jamais emprunter pour investir.

Qu’est-ce qu’un stop-loss et pourquoi est-il important ? Un stop-loss est un ordre passé pour vendre un actif lorsque son prix atteint un certain niveau. Cela permet de limiter les pertes en cas de mouvement défavorable du marché.

Comment diversifier un portefeuille pour gérer les risques ? La diversification consiste à investir dans différents actifs afin de réduire les risques. Cela signifie que la performance d’un actif ne doit pas affecter l’ensemble de votre portefeuille.

Qu’est-ce qu’un rapport risque-rendement ? Le rapport risque-rendement est une mesure qui évalue combien vous risquez perdre par rapport à combien vous pouvez potentiellement gagner. Un bon rapport est essentiel pour prendre des décisions éclairées.

Qui utilise des stratégies de couverture en trading ? Les traders d’élite utilisent souvent des stratégies de couverture, qui consistent à prendre des positions inverses ou à utiliser des produits complémentaires pour minimiser les pertes.

Quelle est la règle de pourcentage pour le risqué par transaction ? Il est généralement conseillé de ne pas risquer plus de 1 à 2 % de votre capital total sur une seule transaction. Cela aide à préserver votre capital sur le long terme.

Comment le money management aide-t-il en trading ? Le money management est une technique qui permet de gérer efficacement votre capital. Cela inclut la gestion de la taille des positions et le suivi des performances pour éviter les erreurs coûteuses.

Quelles sont les erreurs courantes à éviter en matière de gestion des risques ? Parmi les erreurs courantes, il y a l’investissement à l’aveugle, ne pas utiliser de stop-loss, ou encore le fait de ne pas diversifier correctement son portefeuille.

La gestion des risques en trading est un élément essentiel pour assurer la pérennité des investissements et la protection du capital. Les traders doivent comprendre comment gérer ces risques afin d’éviter de lourdes pertes. Cette gestion repose sur plusieurs principes fondamentaux et stratégies éprouvées.

La première règle d’or est de n’investir que l’argent dont vous n’avez pas besoin à court terme. Cela signifie que les fonds investis doivent être considérés comme de l’argent perdu en cas de mauvaise décision. En limitant les sommes engagées à celles que vous êtes prêt à laisser fluctuer, vous réduisez la pression psychologique lors du trading.

Ensuite, il est crucial de ne jamais emprunter pour investir. S’appuyer sur le crédit pour augmenter vos mises peut entraîner une spirale de dettes si les transactions ne se déroulent pas comme prévu. Un trader avisé doit donc utiliser uniquement des liquidités disponibles et éviter de compromettre sa situation financière personnelle.

La diversification des investissements est une autre stratégie clé. En répartissant votre capital sur plusieurs actifs et classes d’actifs, vous réduisez le risque global. Si une position enregistre une perte, d’autres investissements peuvent compenser cette perte, facilitant ainsi une gestion plus sereine des fluctuations du marché.

Pour maximiser la protection de votre capital, le recours à un stop-loss est incontournable. Ce type d’ordre permet de définir un niveau de prix à partir duquel une position sera automatiquement liquidée afin de limiter les pertes. En intégrant des stop-loss à votre stratégie, vous établissez une barrière de sécurité qui préserve votre capital.

Le rapport risque-rendement joue également un rôle important dans la gestion des risques. Avant d’entrer dans un trade, il est essentiel d’évaluer le montant que vous pouvez risquer par rapport à celui que vous espérez gagner. Une bonne règle est de viser un rapport de 1:2 ou supérieur, ce qui signifie que pour chaque euro risqué, vous devriez escompter en revenir au moins deux.

Le money management, ou gestion de l’argent, est une technique essentielle à maitriser pour tous les traders. Déterminer le pourcentage de votre capital que vous êtes prêt à risquer sur chaque opération est crucial. Généralement, il est conseillé de ne risquer qu’un maximum de 1 à 2 % de votre capital total sur une seule transaction. Cela permet de résister aux pertes consécutives sans mettre en péril l’ensemble de votre portefeuille.

Une autre méthode efficace pour protéger votre capital est le hedging ou couverture. Cette pratique consiste à prendre des positions inverses sur un actif ou à utiliser des produits dérivés pour compenser les risques. Elle permet de minimiser les pertes potentielles en cas de mouvements défavorables du marché.

Enfin, adaptez vos horaires de trading en fonction des heures de liquidité du marché. Les périodes de forte activité offrent généralement une meilleure opportunité de gagner, tandis que les périodes calmes peuvent présenter des risques accrus de fluctuations soudaines. Être conscient des heures clés peut améliorer considérablement vos performances.

En somme, la gestion des risques en trading repose sur l’utilisation de stratégies robustes et disciplinées. En mettant en pratique ces méthodes, les traders peuvent mieux se protéger contre les incertitudes du marché et préserver leur capital, tout en maximisant leurs chances de succès.