Le contango est un concept fondamental dans le trading de contrats à terme qui mérite une attention particulière. Comprendre cette dynamique vous permettra non seulement d’améliorer vos connaissances sur les marchés à terme, mais aussi d’affiner vos stratégies de trading. Dans cet article, nous allons explorer la définition du contango, son fonctionnement, et son impact dans le cadre d’une formation en trading.

Comprendre le concept de Contango

Le terme contango désigne une situation de marché où le prix d’un contrat à terme est supérieur au prix au comptant du même actif. En d’autres termes, les futures, dont l’échéance est proche, se négocient à un tarif plus élevé que le prix actuel de l’actif sous-jacent. Cette situation est courante dans certains marchés financiers, notamment ceux des matières premières.

Les facteurs influençant le Contango

Plusieurs éléments peuvent expliquer pourquoi un marché se trouve en contango. Parmi eux, les coûts de stockage, d’assurance et d’autres frais associés à la possession d’un actif. En effet, ces coûts doivent être pris en compte par les traders et investisseurs lorsqu’ils évaluent l’intérêt d’acquérir un contrat à terme plutôt que l’actif sous-jacent lui-même. Par conséquent, les attentes concernant l’évolution future des prix peuvent également jouer un rôle crucial dans cette dynamique.

Exemples pratiques de Contango

Imaginons qu’un investisseur décide d’acheter un contrat à terme sur le pétrole. Si le contrat à terme pour livraison dans trois mois se négocie à un prix de 70 USD le baril tandis que le prix au comptant est de 65 USD, nous sommes clairement dans un scénario de contango. Ce cas illustre comment les traders peuvent anticiper une hausse future du prix, justifiant ainsi cette prime sur le prix à terme.

Contango et stratégies de trading

Les investisseurs peuvent tirer parti des situations de contango en adoptant différentes stratégies. Par exemple, le « spread trading » permet aux traders d’exploiter les différences de prix entre les contrats à terme de différentes échéances. Ces techniques peuvent s’avérer profitables si bien utilisées, car elles offrent une opportunité d’arbitrage basée sur les variations de prix.

Impact du Contango sur les positions à long terme

Il est important de noter que les positions prenant en compte le contango peuvent réagir différemment selon que le marché évolue vers une période de contango ou de backwardation. La gestion de ces positions nécessite une vigilante attention, car les mouvements de prix peuvent influer sur la rentabilité des trades. Les traders doivent donc rester attentifs aux tendances de marché et adapter leurs stratégies en conséquence.

Comprendre le Contango

Le contango est un terme utilisé dans le domaine des contrats à terme pour décrire une situation où le prix d’un contrat à terme est supérieur au prix au comptant d’un actif sous-jacent. Cela signifie que le prix des contrats futurs, généralement en termes de livraison dans le temps, est plus élevé que le prix actuel de l’actif. Cette situation se produit souvent en raison de coûts associés, tels que le stockage et l’assurance, qui augmentent avec le temps.

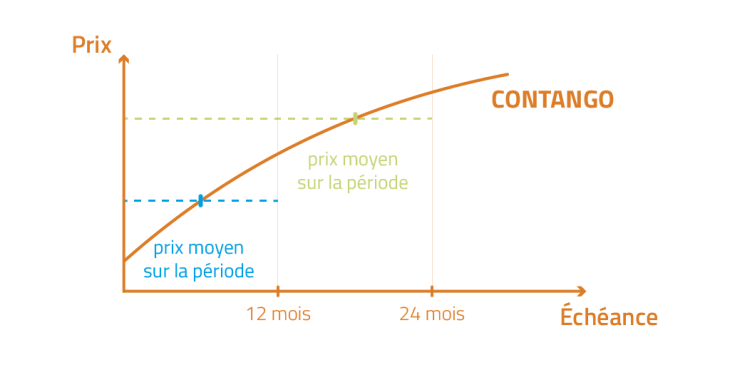

Dans cette configuration, on peut également observer une courbe de prix croissante par rapport à l’échéance. En d’autres termes, plus on se rapproche de l’échéance du contrat, plus le prix à terme est susceptible d’être élevé. Il est important de noter que le contango coexiste souvent avec l’idée de backwardation, où le prix à terme est inférieur au prix au comptant.

Le contango est un élément fondamental à considérer lors de l’élaboration de stratégies de trading sur les marchés à terme, car il permet d’anticiper les mouvements de prix et d’adapter ses investissements en conséquence.

Dans le domaine du trading des contrats à terme, la notion de contango revêt une importance capitale. Cet article vous propose une définition claire du contango ainsi que des explications détaillées sur son fonctionnement. Nous examinerons également ses implications pour les investisseurs et comment il peut être utilisé dans le cadre de stratégies de trading.

Définition du Contango

Le contango est une situation de marché caractérisée par le fait que le prix d’un contrat à terme est supérieur au prix au comptant de l’actif sous-jacent. Cela signifie que les contrats à terme qui arrivent à échéance plus tard sont plus chers que ceux qui doivent être réglés immédiatement. Cette situation est généralement observée dans les marchés des matières premières, où les coûts de stockage, d’assurance et autres frais liés à la détention d’un actif physique sont pris en compte dans le prix futur.

Les Causes du Contango

Plusieurs facteurs peuvent contribuer à l’apparition d’un contango sur le marché. Parmi ceux-ci, on trouve :

- Coûts de stockage : Les frais associés à la conservation d’un produit physique, tels que les coûts d’entrepôt, augmentent souvent le coût des contrats à terme.

- Demande et offre : Une demande plus forte pour un produit à l’avenir peut également conduire à un contango, les investisseurs anticipant une hausse des prix.

- Conditions de marché : Les facteurs macroéconomiques, tels que les prévisions de croissance, peuvent influencer la perception des investisseurs et créer un contango.

Implications du Contango pour les Traders

Pour les traders, comprendre le contango est crucial, car cela impacte la manière dont ils ajustent leurs stratégies de trading. Lorsque le marché est en contango, les investisseurs doivent être prudents lorsqu’ils achètent des contrats à terme, car cela pourrait signifier que les prix risquent de baisser lorsqu’ils se rapprochent de l’échéance. De plus, les stratégies de vente à découvert peuvent être affectées par le contango, rendant cette observation essentielle pour la planification des trades.

Exemples de Contango

Pour illustrer le concept de contango, prenons l’exemple du pétrole. Supposons que le prix au comptant du baril de pétrole soit de 70 USD, tandis que le contrat à terme pour le mois suivant se négocie à 75 USD. Dans ce cas, nous sommes clairement en situation de contango. Les traders peuvent utiliser cette information pour guider leurs décisions, comme l’achat de contrats à terme ou la mise en œuvre d’autres stratégies de couverture.

Tester le Contango en Conditions Réelles

Pour ceux qui souhaitent mettre en pratique leurs connaissances sur le contango, il est possible d’utiliser un compte de démo de trading. Ces plateformes permettent de simuler des transactions en temps réel et d’expérimenter sans risque financier réel. Cela offre une excellente opportunité d’analyser les fluctuations du marché en contango et d’observer comment elles peuvent être exploitées dans un cadre de trading réel.

Pour des explications supplémentaires sur le contango et ses implications dans le trading, vous pouvez consulter cet article sur AvaTrade.

Le contango est un concept fondamental dans le domaine des marchés à terme qui mérite une attention particulière lors de toute formation sur le trading. Il désigne une situation où le prix des contrats futurs d’un actif est supérieur au prix au comptant, créant ainsi une courbe de prix ascendante en fonction de l’échéance. Cette dynamique résulte de divers facteurs, notamment des coûts de stockage, des frais d’assurance et les attentes du marché concernant l’évolution des prix. Comprendre le contango est essentiel pour élaborer des stratégies efficaces et prendre des décisions éclairées dans le cadre du trading de futures. Dans cette formation, nous allons explorer en profondeur les mécanismes derrière le contango, illustrés par des exemples pratiques, afin de renforcer votre maîtrise de ce concept clé.

Dans le domaine du trading, le terme contango désigne une condition de marché où le prix des contrats à terme d’un actif est supérieur à son prix au comptant. Ce phénomène est essentiel à comprendre pour élaborer des stratégies de trading efficaces, notamment sur les marchés des matières premières. Cet article vous offre une définition claire du contango, ses implications et des stratégies pour en tirer avantage.

Comprendre le Contango

Le contango se produit lorsque le coût de conservation, incluant les frais de stockage et d’assurance, pousse les prix futurs à être supérieurs aux prix actuels. Ainsi, on observe que les prix des contrats à terme sont souvent plus élevés que ceux des actifs sous-jacents, ce qui crée une courbe de prix ascendante. Cette situation marque la tendance inverse de la backwardation, où le prix au comptant est supérieur au prix futur.

Les causes du Contango

Différents facteurs contribuent à l’apparition du contango. Parmi eux, les frais de stockage et l’anticipation d’une augmentation de la demande ou d’une réduction de l’offre peuvent jouer un rôle crucial. En période de forte demande pour une matière première ou lorsque la production est susceptible de diminuer, les investisseurs sont prêts à payer un prix plus élevé pour sécuriser leur approvisionnement futur.

Implications pour le trading

Pour les traders, la connaissance du contango peut influencer divers aspects de leur stratégie. En traitant des contrats à terme, il est crucial de comprendre que dans un marché en contango, le coût d’entrée dans une position peut être plus élevé. Les traders doivent donc être vigilants concernant les niveaux de prix et envisager des positions short avec prudence, puisqu’une position acheteuse peut subir une perte due au décalage des prix lorsque les contrats à terme se rapprochent de leur échéance.

Stratégies de trading liées au Contango

Lorsqu’un trader évolue dans un environnement de contango, plusieurs stratégies peuvent être mises en place. Une approche peut inclure le *rollover* des contrats à terme, qui consiste à vendre un contrat à terme arrivant à échéance et à en acheter un nouveau avec une échéance plus lointaine. Cela permet d’éviter l’impact négatif de la baisse éventuelle des prix au moment de l’expiration du contrat. De plus, identifier des opportunités d’arbitrage lorsque les différences de prix entre le marché au comptant et les contrats à terme sont significatives peut également se révéler fructueux.

Tester votre stratégie avec un compte démo

Peu importe la stratégie adoptée, il est primordial de tester vos idées avant de vous lancer dans le marché réel. Utiliser un compte démo vous permet de pratiquer le trading en contango sans risquer de capitaux réels. Cela vous donne l’opportunité d’affiner vos techniques d’entrée et de sortie tout en vous familiarisant avec les spécificités des marchés à terme.

Contango : Définition et Explication

Le terme contango est un concept fondamental dans le domaine des marchés à terme. Il désigne une situation où le prix d’un contrat à terme d’un actif est supérieur au prix au comptant de cet actif. Autrement dit, dans un marché en contango, les prix futurs anticipés sont plus élevés que les prix actuels. Cette configuration peut se produire pour diverses raisons, notamment lorsque des coûts de stockage ou des primes de risque sont pris en compte.

L’une des explications qui sous-tendent le phénomène de contango réside dans les coûts associés à la détention d’un actif sous-jacent. Ces coûts peuvent inclure des frais de stockage, des assurances, ou encore des coûts liés à la gestion de l’actif. Par conséquent, les investisseurs sont disposés à payer un prix futur plus élevé pour compenser ces dépenses. Ce principe est particulièrement pertinent dans le cas des matières premières, telles que le pétrole ou les métaux, où les coûts de stockage peuvent être significatifs.

Dans un marché en contango, les prix des contrats à terme augmentent avec le temps, formant ainsi une courbe de prix ascendante. Cela signifie que plus le contrat s’éloigne dans le temps, plus il est cher. Cette situation est souvent observée lorsque la demande pour une matière première est forte ou lorsque les attentes de hausse des prix futur sont élevées. Les investisseurs prévoient alors que les prix vont grimper, ce qui justifie le fait de payer plus cher pour les contrats à terme éloignés.

Un aspect essentiel à noter est que le contango se juxtapose à la backwardation, qui, à l’inverse, se produit lorsque le prix d’un contrat à terme est inférieur au prix au comptant. Dans une situation de backwardation, les investisseurs peuvent anticiper une baisse des prix futurs, ce qui les incite à acheter des contrats à terme à prix plus bas. Ce contraste entre contango et backwardation est crucial pour les traders et les investisseurs, car il influence leurs stratégies d’allocation d’actifs.

La présence de contango dans un marché peut également être interprétée comme un signal sur l’état des marchés financiers. Par exemple, un marché en contango prolongé peut indiquer un déséquilibre entre l’offre et la demande, avec une surabondance d’une matière première particulière. Dans certains cas, les investisseurs peuvent tirer parti de cette situation en utilisant des stratégies d’arbitrage, en achetant des actifs au comptant tout en vendant des contrats à terme.

Les traders peuvent analyser les courbes de contango pour prendre des décisions éclairées concernant l’entrée ou la sortie des marchés. Une courbe de contango accentuée peut suggérer une tendance haussière durable, tandis qu’une rupture ou un affaiblissement de cette courbe pourrait signaler une inversion des tendances. Ce type d’analyse technique est fondamental pour comprendre les dynamiques des marchés à terme et optimiser les stratégies de trading.

Enfin, il est essentiel de souligner que la compréhension du contango ne se limite pas seulement aux marchés des matières premières; il peut également être appliqué aux marchés des actions et des obligations. Les principes sous-jacents restent similaires, et la capacité à identifier les situations de contango peut offrir des opportunités d’investissement précieuses dans divers segments du marché. Cette connaissance est indispensable pour toute personne souhaitant s’engager sérieusement dans le monde du trading et des investissements financiers.

Le contango est un concept fondamental dans le domaine du trading, particulièrement sur les marchés à terme. Il désigne une situation où le prix d’un contrat à terme est supérieur au prix au comptant de l’actif sous-jacent. Cela se produit généralement lorsque les attentes de prix futurs sont plus élevées, en raison de divers facteurs tels que les coûts de stockage et les primes de risque. Dans cet article, nous allons approfondir la définition du contango, ses avantages ainsi que ses inconvénients, afin de fournir une compréhension claire pour une formation en trading.

Avantages du Contango

Le contango présente plusieurs avantages pour les traders et les investisseurs. Tout d’abord, il peut servir de signal pour les opportunités d’arbitrage. Lorsque le marché est en contango, les investisseurs peuvent acheter des actifs au comptant et simultanément vendre des contrats à terme, réalisant ainsi un gain lorsque les prix convergent à l’échéance.

De plus, le contango peut offrir un cadre favorable pour les stratégies de couverture. Les traders qui détiennent des positions longues dans un actif peuvent utiliser des contrats à terme en contango pour se protéger contre les baisses potentielles des prix, en verrouillant des prix d’achat futurs.

Inconvénients du Contango

Malgré ses avantages, le contango présente également certains inconvénients. L’un des principaux défis est le risque de perte en cas de retournement imprévu des marchés. Si le prix au comptant d’un actif chute de manière inattendue, les positions détenues en contango peuvent subir des pertes considérables.

En outre, le coût de détention des contrats lorsque le marché est en contango peut s’accumuler. Les frais de stockage, d’assurance et d’autres coûts associés à la détention de l’actif peuvent diminuer les rendements, rendant les opérations en contango moins attrayantes à long terme.

Enfin, il est important de noter que le contango peut créer des conditions de marché moins favorables aux investisseurs à long terme, car le prix des contrats à terme augmente au fil du temps, ce qui peut rendre l’accès à des prix compétitifs plus difficile.

Le contango est un terme essentiel dans le domaine du trading des contrats à terme, qui désigne une situation où les prix des contrats à terme sont supérieurs au prix au comptant de l’actif sous-jacent. Cet article vous fournira une explication détaillée de ce concept, ainsi que des exemples pratiques pour mieux comprendre son fonctionnement et son utilisation dans le cadre de vos stratégies de trading.

Qu’est-ce que le Contango ?

Le contango se produit lorsque le prix d’un contrat à terme est plus élevé que le prix au comptant. Cela indique généralement une situation où les investisseurs s’attendent à ce que les prix d’un actif augmentent dans le futur. Les frais tels que le coût de stockage, d’assurance et d’autres dépenses sont souvent la cause de cette prime payée sur les contrats à terme.

Comment fonctionne le Contango ?

Dans un marché en contango, la courbe des prix montre une pente ascendante. Plus l’échéance du contrat à terme est éloignée, plus le prix augmente. Cela signifie que l’acheteur paye une prime pour la livraison future du produit, ce qui reflète une anticipation d’une hausse des prix ou simplement le coût de maintenir la position du produit jusqu’à la date de livraison.

Exemples pratiques de Contango

Considérons un exemple simple : imaginons que le prix au comptant d’un baril de pétrole soit de 60 $. Si le contrat à terme pour livraison dans six mois se négocie à 65 $, nous sommes en situation de contango. Cela signifie que le trader est prêt à payer 5 $ de plus pour sécuriser l’achat futur, reflétant une attente d’augmentation des prix ou des coûts d’opportunité.

Implications du Contango pour le trading

Le contango peut avoir des implications significatives pour les investisseurs et les traders, notamment dans le cadre d’une stratégie de trading de matières premières. Par exemple, dans un marché en contango, il peut être plus coûteux de maintenir une position longue dans des contrats à terme, car les contrats futurs sont généralement plus chers, augmentant ainsi le risque de perte si le prix au comptant ne s’élève pas comme prévu.

Différence entre Contango et Backwardation

Il est également crucial de distinguer le contango de la backwardation. Dans une situation de backwardation, le prix d’un contrat à terme est inférieur au prix au comptant, indiquant une pénurie de l’actif ou des conditions de marché très différentes. Comprendre ces deux états est essentiel pour élaborer des stratégies efficaces en matière de trading sur les marchés à terme.

Contango : définition et explication

| Concept | Description |

| Définition | Situation où le prix d’un contrat à terme est supérieur au prix au comptant d’un actif. |

| Caractéristique principale | La courbe des prix est croissante avec le temps, indiquant des attentes de hausse. |

| Exemples de marché | Commodités comme le pétrole, l’or, ou les produits agricoles. |

| Implication pour les investisseurs | Possibilité de perte si les prix au comptant augmentent plus rapidement que les contrats à terme. |

| Frais associés | Des coûts de stockage et d’assurance peuvent faire partie des prix à terme. |

| Comparaison avec Backwardation | En backwardation, le prix à terme est inférieur au prix au comptant. |

Témoignages sur le Contango : Définition et Explication

Le terme contango est une notion essentielle dans le monde des marchés à terme. Il représente une situation où le prix d’un contrat à terme est supérieur au prix actuel du bien sous-jacent. Cela s’explique par le fait que les coûts de stockage, d’assurance et d’autres frais sont intégrés dans le prix futur. En d’autres termes, le contango reflète une prime payée pour le droit d’acheter une matière première à une date ultérieure.

Lors de ma formation, j’ai pu constater à quel point la compréhension du contango est cruciale pour prendre des décisions éclairées en trading. Par exemple, un participant a partagé son expérience : « En analysant la structure des prix, j’ai réalisé que trader dans une situation de contango peut être bénéfique si l’on sait gérer ses positions correctement. » Cela illustre bien comment cette situation de marché peut offrir des opportunités, mais également des risques.

Un autre témoignage d’un élève dévoile : « Au cours de mes études sur les contrats à terme, le concept de contango m’a aidé à mieux appréhender la dynamique des prix. J’ai appris qu’il est crucial de surveiller les échéances pour maximiser mes gains. » Cela met en lumière l’importance d’étudier non seulement les prix actuels, mais également la courbe des prix futurs.

Il est vital de distinguer le contango de son opposé, le backwardation. En effet, un étudiant l’a résumé ainsi : « Comprendre la différence entre ces deux concepts a transformé ma manière de trader. Avec le contango, je sais qu’une stratégie à long terme peut parfois être plus risquée, car les prix doivent converger. » Cette perspective montre comment la connaissance des marchés à terme peut influencer les stratégies de trading.

Enfin, un participant a souligné l’importance de tester ses connaissances : « Le compte démo m’a été d’une grande aide. Grâce à des simulations, j’ai pu observer le comportement des contrats en contango, ce qui m’a préparé à faire des choix plus judicieux dans le marché réel. » Ces retours d’expérience mettent clairement en évidence la nécessité d’observer et d’expérimenter pour maîtriser ce concept complexe.

Comparaison des concepts de Contango

| Aspect | Contango |

| Définition | Situation où le prix à terme est supérieur au prix au comptant. |

| Caractéristique | Montée progressive des prix des contrats à terme. |

| Connotation | Souvent perçu comme un signe de surplus d’offre. |

| Exemple | Prix d’un contrat à terme de pétrole plus élevé que le prix actuel du pétrole. |

| Impact sur les traders | Peut conduire à des stratégies de couverture ou d’arbitrage. |

| Relation avec l’Backwardation | S’oppose à l’état de backwardation, où les prix à terme sont inférieurs. |

| Frais associés | Peut inclure des frais de stockage ou d’assurance. |

| Utilisation | Utilisé fréquemment dans le trading de matières premières. |

| Signe de Marché | Indique une expectativa de hausse des prix dans le futur. |

Le contango est une notion essentielle à comprendre pour tout trader s’intéressant aux marchés à terme. Il décrit une situation dans laquelle le prix des contrats à terme d’une matière première est supérieur à son prix au comptant actuel. Ce phénomène est souvent opposé au concept de backwardation, qui représente une situation inverse. Dans cet article, nous allons explorer en détail ce qu’est le contango, ses implications sur les marchés de trading et des exemples pratiques pour mieux appréhender ce concept.

Définition du Contango

Le contango se produit lorsque la courbe des prix des contrats à terme est ascendante par rapport à l’échéance. En d’autres termes, les prix des contrats à terme de mois suivants sont plus élevés que ceux du mois en cours. Cela suggère que les investisseurs anticipent une augmentation des prix de la matière première sous-jacente. Dans cette configuration, le coût de stockage, ainsi que d’autres frais liés à la détention du produit, sont souvent inclus dans le prix des contrats futurs.

Causes du Contango

Le contango peut être attribué à plusieurs facteurs, principalement liés à l’offre et à la demande sur les marchés. Un des aspects clés est le coût de stockage. Lorsque les coûts associés à la détention d’un produit sont élevés, cela peut entraîner une prime payée pour les contrats à terme. De cette manière, les investisseurs préfèrent acheter des contrats à long terme tout en anticipant des augmentations de prix. De plus, des facteurs externes tels que des prévisions de baisse de la production ou d’augmentation de la demande peuvent également alimenter cette dynamique de marché.

Implications du Contango pour les Traders

Comprendre le contango est crucial pour élaborer des stratégies de trading efficaces. Les traders doivent être conscients que lorsque le marché est en contango, cela peut générer une pression baissière sur les actifs sous-jacents, surtout si les contrats à terme continuent d’augmenter. En conséquence, les stratégies d’arbitrage visant à exploiter les différences de prix entre les contrats à terme et les actifs sous-jacents peuvent être mises en œuvre pour tirer profit de cette situation.

Exemples pratiques de Contango

Pour illustrer le contango, prenons l’exemple d’une matière première comme le pétrole. Supposons que le prix du baril de pétrole au comptant soit de 70 dollars, tandis que les contrats à terme pour les mois suivants soient cotés à 75 dollars. Cette différence pourrait indiquer que le marché anticipe une hausse des prix du pétrole, les traders étant prêts à payer plus cher à l’avenir, en tenant compte des coûts de stockage et d’autres facteurs. Ce phénomène peut donc avoir des répercussions sur les décisions d’achat et de vente sur le marché traditionnel.

Conclusion sur le Contango

Le contango est un concept fondamental à maîtriser dans le domaine du trading à terme. En comprenant ce phénomène, les traders peuvent mieux anticiper les mouvements de prix des matières premières et adapter leurs stratégies pour maximiser leurs profits. Grâce à une analyse approfondie de cette situation et de ses implications, les investisseurs sont en position d’optimiser leurs placements sur les marchés financiers.

Compréhension du Contango dans le Trading

Le contango est une notion fondamentale dans l’univers du trading de produits dérivés, notamment des contrats à terme. Il se caractérise par une situation où le prix d’un contrat à terme est supérieur au prix au comptant du même actif. Cette situation nous enseigne que le marché anticipe une hausse des prix dans le futur pour diverses raisons, comme les coûts de détention liés à l’acheminement et à la conservation des biens.

Dans un environnement de contango, les investisseurs doivent être attentifs aux implications sur leurs positions, car le prix des contrats à terme pourrait être influencé par divers facteurs tels que l’offre, la demande et les coûts d’arbitrage. La compréhension des raisons derrière cette structure de prix, incluant les frais d’assurance et les coûts de stockage, est cruciale pour élaborer des stratégies de trading efficaces.

En analysant le marché dans une phase de contango, les traders peuvent identifier des opportunités de rendement, mais ils doivent également rester vigilants aux risques associés. La connaissance des indicateurs de marché et des signaux techniques est essentielle pour naviguer dans ce contexte complexe. En parallèle, la backwardation, qui représente l’inverse de la situation de contango, offre également des perspectives d’investissement à considérer. L’évaluation des deux scénarios permet de mieux saisir la dynamique du marché des futures.

En résumé, le contango ne se limite pas à une simple différence de prix, mais représente également une fenêtre sur l’état psychologique du marché et les anticipations économiques. La maîtrise de ce concept enrichit considérablement la palette de compétences d’un trader et ouvre la voie à une meilleure gestion des investissements dans un environnement volatile.

Glossaire sur le Contango : Définition et Explication

Le terme contango est souvent utilisé dans le domaine des marchés à terme et se réfère à une situation où le prix des contrats à terme d’un actif est supérieur au prix au comptant de cet actif. En d’autres termes, cela signifie que le coût de l’achat d’un contrat à terme pour livraison à une date future est plus élevé que le prix que l’on pourrait payer pour cet actif immédiatement.

Dans un marché en contango, la courbe des prix des contrats à terme affiche une tendance à la hausse, indiquant ainsi que les investisseurs s’attendent à une augmentation des prix à l’avenir. Cette situation se produit généralement dans des marchés où les coûts de stockage, d’assurance, et de financement sont appliqués sur la matière première. Par conséquent, les investisseurs doivent payer une prime pour détenir des contrats à terme à long terme.

Un marché est dit en contango lorsque les marchés anticipent que le prix au comptant d’une matière première ou d’un actif va diminuer jusqu’à atteindre le prix futur. Cela signifie que les prix actuels sont trop élevés par rapport aux attentes futures, incitant les traders à vendre des contrats à terme pour réaliser un profit lorsque les prix baisseront.

Les frais additionnels tels que le stockage et l’assurance jouent un rôle essentiel dans la formation du prix des contrats à terme. Ces coûts sont généralement répercutés sur le prix des contrats à terme, ce qui amène les traders à envisager un contango si la valorisation future de l’actif est perçue comme plus favorable qu’une position immédiate.

Il est également important de comprendre le terme backwardation, qui est l’opposé du contango. En backwardation, le prix des contrats à terme est inférieur au prix au comptant, ce qui indique que les acteurs du marché anticipent une baisse des prix dans le temps. Cette dynamique peut influencer considérablement la stratégie de trading des investisseurs.

Les stratégies de trading qui tirent parti de la situation de contango incluent souvent des positions longues sur les contrats à terme. Les traders doivent être conscients que maintenir une position à long terme peut impliquer des risques, car une baisse inattendue des prix au comptant pourrait entraîner des pertes. De plus, la gestion des contrats à terme peut devenir complexe à long terme, surtout si les coûts de stockage augmentent ou si d’autres facteurs macroéconomiques entrent en jeu.

Pour un trader qui souhaite mieux appréhender le contango, il est crucial d’examiner attentivement les conditions du marché et de réaliser des analyses fondamentales qui pourraient influencer l’évolution des prix. Cela inclut l’examen des indicateurs économiques, des niveaux de production et de la demande projetée pour l’actif sous-jacent.

En conclusion, le contango est un élément clé dans l’analyse des marchés à terme. Sa compréhension peut offrir aux traders une perspective nouvelle sur les stratégies de trading et sur comment maximiser les profits tout en minimisant les risques. Une bonne maîtrise du contango permet également de mieux naviguer sur les marchés instables, en fournissant des outils d’évaluation des positions à long terme dans un environnement en constante évolution.

En tant qu’expert en formation de trading, j’ai souvent rencontré des concepts complexes. Récemment, j’ai approfondi mes connaissances sur le contango et je suis ravi de partager mes insights.

Le contango se produit sur le marché des contrats à terme lorsque le prix d’un contrat à terme pour une matière première est supérieur au prix au comptant. Cela signifie que, dans une situation de contango, les prix futurs anticipent une hausse par rapport aux prix immédiats. Cette dynamique se comprend généralement par la nécessité de compenser les frais liés à la détention du produit, comme les coûts de stockage et d’assurance. Par exemple, un investisseur peut être prêt à payer un prix plus élevé pour un contrat à terme afin de sécuriser une livraison future, ce qui crée un écart entre le prix actuel et le prix futur.

Cette notion est souvent opposée à celle de backwardation, où les prix futurs sont inférieurs aux prix au comptant. Comprendre ces concepts est essentiel pour toute personne intéressée par les marchés à terme et les futures, car ils impactent grandement les stratégies de trading.

Lorsque l’on observe un contango, cela peut également être interprété comme un signal d’optimisme du marché concernant la demande future pour un actif donné. En d’autres termes, les traders anticipent que le prix de l’actif augmentera avec le temps, justifiant ainsi la prime payée sur le contrat à terme.

Il est crucial pour les traders de surveiller la courbe des prix et de prendre en compte ces dynamiques lors de l’élaboration de leurs stratégies d’investissement. Par exemple, en période de contango, une stratégie de vente à découvert sur des contrats à terme pourrait ne pas être opportune, contrairement à une stratégie d’achat qui pourrait bénéficier de la tendance à la hausse des prix.

Ainsi, comprendre le contango peut offrir un avantage significatif dans le monde du trading. En explorant ce sujet via des plateformes de formation et des simulations pratiques, les traders peuvent affiner leur compréhension et améliorer leurs résultats. L’intégration d’outils d’apprentissage comme des comptes démo pour tester ces concepts en conditions réelles est également un atout précieux pour capitaliser sur ces connaissances.

FAQ sur le Contango

Glossaire : Comprendre le Contango

Le terme contango désigne une situation sur les marchés à terme où le prix d’un contrat à terme est supérieur au prix au comptant d’un actif sous-jacent. En d’autres termes, cela signifie que les contrats futurs d’une matière première, d’une action ou d’un autre actif financier sont cotés à un prix plus élevé que celui auquel l’actif peut être acheté immédiatement sur le marché. Ce phénomène est essentiel à maîtriser pour les traders qui souhaitent spéculer sur des mouvements de prix à venir ou hedge leurs positions.

Dans un marché en contango, la courbe des prix est ascendante. Plus l’échéance du contrat est éloignée dans le temps, plus le prix augmente. Cela peut être interprété comme une prime accordée aux détenteurs de l’actif sous-jacent pour couvrir les coûts de stockage, d’assurance ou d’autres dépenses associées à la détention de la matière première jusqu’à la livraison du contrat.

Le contango se produit communément sur des marchés où l’offre d’un actif est abondante, mais où la demande future est attendue plus forte. Par exemple, dans le secteur pétrolier, un surplus de production peut contribuer à une situation de contango, car les producteurs cherchent à se protéger contre des baisses de prix futures tout en conservant leur stock.

Il est important de différencier le contango de la backwardation, qui se définit comme une situation opposée où le prix des contrats futurs est inférieur à celui du prix au comptant. Dans le cadre du contango, les traders doivent être prudents car la stratégie consistant à acheter à terme peut entraîner des pertes si les prix au comptant chutent plus rapidement que prévu.

Le contango peut également influer sur les fonds négociés en bourse (FNB) et les produits dérivés. Par exemple, lorsqu’un FNB qui suit un indice basé sur des contrats à terme en contango procède à des renouvellements de contrats, il peut subir une perte appelée « roll yield ». Cette perte est due à l’achat de nouveaux contrats à des prix plus élevés que ceux des contrats arrivant à échéance.

Pour tester le concept de contango en pratique, il est essentiel d’utiliser un compte démo de trading. Ce type de compte permet aux traders d’expérimenter des stratégies sans risquer de capital réel. En utilisant un compte démo, les traders peuvent simuler des achats et des ventes en fonction des conditions de marché qui préviennent une situation de contango.

L’une des implications clés du contango pour les investisseurs est qu’il peut affecter les stratégies de trading à long terme. Les investisseurs qui cherchent à tirer profit de l’appreciation des prix à terme doivent tenir compte de ce phénomène dans leur analyse de marché. En outre, dans certaines conditions, un marché en contango peut aussi signifier que l’investissement direct dans l’actif physique pourrait être plus avantageux que l’achat d’un contrat à terme.

En résumé, maîtriser le concept de contango est essentiel pour quiconque s’intéresse aux marchés à terme. Ce phénomène offre des opportunités de trading, mais il comporte également des risques qui doivent être pris en compte dans le cadre d’une stratégie globale de marché.