La volatilité est un élément clé de l’analyse des marchés financiers, car elle quantifie l’incertitude entourant les variations de prix des actifs. Cet article se penche sur les enjeux et implications que la volatilité engendre pour les investisseurs, leur permettant ainsi de naviguer plus efficacement sur les marchés.

Qu’est-ce que la volatilité ?

La volatilité désigne l’amplitude et la rapidité avec lesquelles le prix d’un actif, tel qu’une action ou un fonds, évolue sur une période donnée. En termes simples, elle représente le risque associé à un placement : plus la volatilité est élevée, plus les variations de prix sont élevées.

Les différentes types de volatilité

Il existe principalement deux types de volatilité : la volatilité historique et la volatilité implicite. La première est déterminée par l’analyse des fluctuations passées des prix d’un actif, tandis que la seconde est dérivée des options et reflète les attentes du marché concernant les mouvements futurs des prix. Comprendre ces deux types est essentiel pour évaluer le risque et formuler des stratégies d’investissement adaptées.

Volatilité et opportunités d’investissement

Une volatilité élevée peut être perçue comme un signe de risque accru, mais elle peut aussi offrir des opportunités lucratives pour les investisseurs. Les mouvements de prix rapides peuvent permettre de réaliser des gains substantiels, surtout si l’investisseur agit rapidement et avec discernement. Cependant, il est crucial d’adopter une stratégie qui inclut une gestion des risques pour protéger son portefeuille.

Impact de la volatilité sur la liquidité

La volatilité a un impact direct sur la liquidité des actifs. En période de forte volatilité, certains actifs peuvent devenir plus difficiles à acheter ou à vendre, ce qui peut entraîner des écarts de prix importants. Les investisseurs doivent être conscients de cette dynamique et prendre en compte la liquidité de leurs placements lors de la prise de décision.

Stratégies pour gérer la volatilité

Pour naviguer efficacement dans un environnement volatil, il est recommandé d’adopter des stratégies de diversification. Cela permet de réduire le risque global du portefeuille en incluant différents types d’actifs. De plus, les techniques de couverture, telles que l’utilisation des options, peuvent aider à amortir les pertes potentielles dues à des mouvements de marché défavorables.

Avec une compréhension approfondie de la volatilité, les investisseurs peuvent mieux appréhender les enjeux et implications de cette variable clé. En adoptant des stratégies adaptées, il est possible de tirer parti des opportunités tout en minimisant les risques.

Pour aller plus loin, vous pouvez consulter ce guide sur le trading Forex et découvrir des techniques supplémentaires qui vous aideront à maîtriser la volatilité dans vos investissements.

La volatilité est un indicateur clé en finance, reflétant l’ampleur et la rapidité des fluctuations de prix d’un actif sur une période déterminée. Elle est souvent perçue comme un signe de risque accru, impliquant que plus un actif est volatile, plus il présente une incertitude quant à son rendement. Les investisseurs doivent donc évaluer cette volatilité pour prendre des décisions éclairées sur leur portefeuille. En période de marchés instables, une volatilité élevée peut également offrir des opportunités de profit, rendant essentiel le discernement entre prise de risques et sécurité des investissements.

La volatilité est un concept fondamental en finance, souvent perçu comme un indicateur du risque associé aux actifs financiers. Ce tutoriel vise à décliner les différents aspects de la volatilité, ses enjeux et surtout les implications qu’elle a pour les investisseurs. En analysant la fluctuation des prix, il sera possible de saisir comment la volatilité influence les décisions d’investissement et identifie les opportunités sur les marchés financiers.

Définition de la volatilité

La volatilité mesure l’ampleur des variations de prix d’un actif sur une période donnée. En termes simples, elle représente la rapidité et l’intensité des fluctuations des valeurs. Plus cette mesure est élevée, plus le risque associé à l’actif est important. Cela signifie qu’un actif volatile peut générer de grands mouvements de prix, tant à la hausse qu’à la baisse.

Risque et rendement

La relation entre le niveau de volatilité et le potentiel de rendement est essentielle à comprendre. En effet, un actif offrant une forte volatilité peut également présenter des rendements supérieurs, mais cela implique également des risques considérables. Cette dualité demande aux investisseurs de bien évaluer leur tolérance au risque avant de s’engager dans des placements.

Les opportunités créées par la volatilité

Bien que la volatilité soit souvent associée à un risque accru, elle peut également engendrer des opportunités d’investissement. Pendant des périodes de forte volatilité, des mouvements de prix importants peuvent permettre aux traders de tirer profit de fluctuations rapides. Par exemple, les stratégies de trading à court terme exploitent souvent la volatilité du marché pour réaliser des gains rapides.

Implications sur la liquidité des marchés

Un marché présentant une forte volatilité peut affecter la liquidité des actifs. Certaines valeurs peuvent devenir difficiles à acheter ou à vendre en période d’incertitude, ce qui peut compliquer la gestion d’un portefeuille. Il est donc crucial pour les investisseurs de prendre en compte la liquidité des titres dans lesquels ils envisagent d’investir, surtout durant les phases de fluctuations extrêmes.

Interpréter la volatilité pour diversifier ses placements

Comprendre la volatilité est également essentiel pour une bonne diversification de portefeuille. Grâce à l’analyse des niveaux de volatilité, les investisseurs peuvent ajuster leurs allocations d’actifs. En intégrant des actifs à différentes beta de volatilité, il devient possible de préserver le capital tout en cherchant à maximiser les rendements.

Conclusion sur la volatilité

En résumé, la volatilité est un indicateur essentiel qui mesure le risque et les opportunités en investissement. Il est fondamental pour tous investisseurs d’analyser cette notion pour prendre des décisions informées. Pour en savoir plus sur les implications de la volatilité en bourse, vous pouvez consulter le lien suivant : Quelle est la définition de la volatilité en bourse. Les concepts de taisons de variation ainsi que les thèmes de liquidité et d’opportunités sont également cruciaux pour maximiser vos gains : en apprendre plus sur ces thématiques vous sera bénéfique pour votre formation en trading.

Pour mieux comprendre les aspects techniques comme les pip trading, consultez cet article : Qu’est-ce qu’un pip trading et pourquoi c’est important pour votre formation.

La volatilité est un concept fondamental en finance et investissement, représentant l’ampleur et la rapidité des variations de prix d’un actif. Elle est souvent perçue comme un indicateur de risque, mais elle peut également offrir des opportunités intéressantes pour les investisseurs avertis. Comprendre la nature de la volatilité, ses causes et son impact sur les marchés est crucial pour prendre des décisions éclairées. Que ce soit pour diversifier un portefeuille ou pour saisir des occasions favorables, avoir une approche solide vis-à-vis de la volatilité aide à mieux naviguer dans l’environnement dynamique des marchés financiers.

La volatilité est un élément fondamental dans le domaine de la finance, influençant les décisions d’investissement et la gestion des risques. Elle mesure les variations de prix d’un actif au fil du temps, révélant ainsi le niveau d’incertitude auquel un investisseur est confronté. Un marché volatile peut offrir à la fois des opportunités d’investissement et des risques accrus, rendant la compréhension de ce phénomène essentielle pour tout trader ou investisseur.

Définition de la volatilité

La volatilité est définie comme l’amplitude et la rapidité des variations de prix d’un actif sur une période déterminée. En finance, une volatilité élevée indique que les prix fluctuent de manière significative et fréquente, alors qu’une faible volatilité suggère des mouvements de prix plus modérés et prévisibles. Cette mesure est cruciale pour évaluer le risque associé à un investissement et guide les décisions d’achat ou de vente.

Les enjeux de la volatilité sur les marchés financiers

La volatilité des marchés a des répercussions directes sur la liquidité et la stratégie d’investissement. En période de forte volatilité, certains actifs peuvent devenir plus difficiles à acheter ou à vendre, ce qui peut conduire à des pertes potentielles. D’autre part, les opportunités de gains rapides peuvent également se présenter. Par conséquent, les investisseurs doivent peser les risques encourus face aux rendements potentiels, renforçant ainsi l’importance d’une bonne compréhension de la volatilité.

Interpréter la volatilité pour diversifier ses placements

Une gestion efficace de la volatilité implique de diversifier ses placements financiers. En investissant dans une combinaison d’actifs à faible et à forte volatilité, les investisseurs peuvent atténuer les risques tout en profitant des rendements potentiels. Cette stratégie permet de ne pas mettre tous ses œufs dans le même panier et d’optimiser le portefeuille face aux fluctuations du marché.

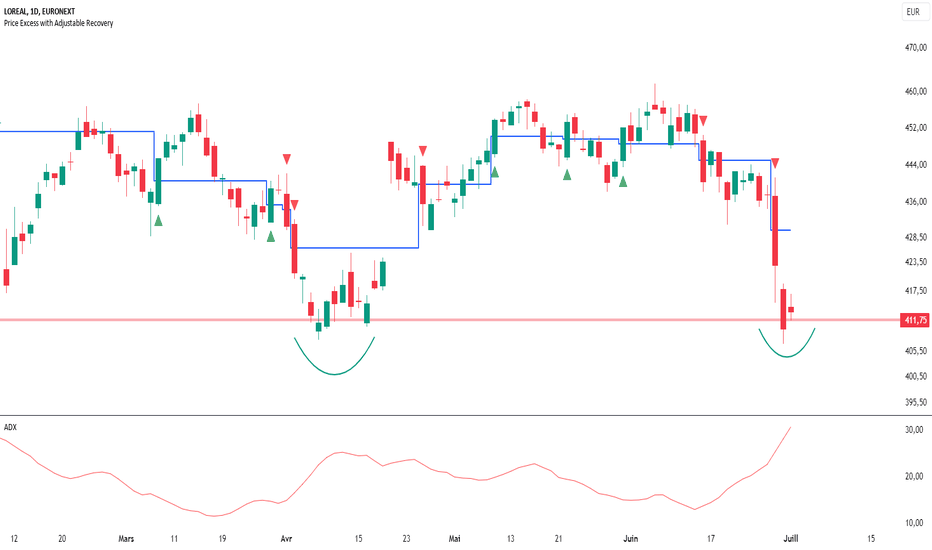

Volatilité et stratégie d’investissement

Une bonne stratégie en matière de volatilité nécessite d’analyser régulièrement les tendances du marché et les fluctuations de prix. Les investisseurs doivent s’adapter rapidement aux changements en utilisant des outils d’analyse technique pour identifier les signaux d’achat et de vente. Dans ce contexte, il est essentiel de rester informé des potentiels krashs boursiers et de comprendre les enjeux qui se présentent pour mieux naviguer dans l’environnement financier. Pour en apprendre davantage sur ce sujet, consultez ce lien.

Volatilité : conclusion

En somme, la compréhension de la volatilité est indispensable pour les investisseurs cherchant à optimiser leurs stratégies. Alors que les marchés continuent d’évoluer, le suivi et l’interprétation des variations de prix fourniront des données précieuses pour anticiper les mouvements futurs et prendre des décisions éclairées.

La volatilité est un concept clé en finance, représentant l’ampleur et la rapidité des variations de prix d’un actif sur une période déterminée. En d’autres termes, elle mesure les fluctuations des prix, qu’elles soient importantes ou minimes. La volatilité est un indicateur crucial pour les investisseurs, car elle fournit des informations sur le risque associé à un actif. Plus la volatilité d’un actif est élevée, plus il est considéré comme risqué, ce qui peut influencer les décisions d’investissement.

La volatilité peut être évaluée à l’aide de différentes méthodes, notamment la variance et l’écart-type. Les actifs financiers, tels que les actions, les obligations et les produits dérivés, présentent des niveaux de volatilité variables. Par exemple, les actions sont généralement plus volatiles que les obligations, ce qui signifie que leurs cours peuvent fluctuer de manière plus significative sur de courtes périodes. Un investisseur vigilant tiendra donc compte de cette volatilité lors de la construction de son portefeuille, cherchant à équilibrer le risque et le rendement potentiel.

Un aspect essentiel de la volatilité est son interprétation. Une volatilité élevée peut signaler un marché en tension, où les prix bougent rapidement en réponse à des nouvelles ou à des événements économiques. Dans ce contexte, il est important de comprendre que la volatilité ne doit pas être perçue uniquement comme un risque ; elle peut également créer des opportunités pour les investisseurs qui savent naviguer dans ces fluctuations. Par exemple, des investisseurs expérimentés peuvent choisir d’acheter des actifs à bas prix lorsqu’ils sont sous-évalués en raison de la volatilité.

De plus, la volatilité, qu’elle soit historique ou implicite, joue un rôle significatif dans les stratégies de couverture. Les investisseurs utilisent des produits dérivés, tels que les options, pour se protéger contre les mouvements de prix défavorables. La résistance à la volatilité peut également être un facteur de stress psychologique pour les traders, qui doivent être préparés à gérer des évolutions rapides et parfois imprévisibles des prix. L’efficacité dans ce type de conditions repose sur la formation rigoureuse et la compréhension approfondie de la volatilité. Cela inclut des techniques avancées d’analyse technique et fondamentale, qui permettent d’anticiper et de réagir aux mouvements du marché.

Un autre point essentiel est l’impact de la volatilité sur la liquidité du marché. En période de forte volatilité, il peut devenir plus difficile d’acheter ou de vendre certains actifs, ce qui peut affecter le prix d’achat et le prix de vente. De fait, une volatilité élevée peut entraîner des écarts plus larges entre ces deux prix, rendant les transactions moins attractives pour les investisseurs. Ainsi, la compréhension de la volatilité est également cruciale pour évaluer la liquidité du marché.

En résumé, la volatilité est un facteur déterminant en finance qui influence non seulement le risque mais aussi les opportunités d’investissement. Sa compréhension approfondie permet aux investisseurs de prendre des décisions éclairées, d’adapter leurs portefeuilles et de maîtriser les risques potentiels. En intégrant la notion de volatilité dans leur stratégie d’investissement, les traders peuvent mieux naviguer sur les marchés et optimiser leurs résultats.

La volatilité est un concept central en finance qui joue un rôle majeur dans l’évaluation des risques et des rendements associés aux investissements. Comprendre la volatilité permet d’anticiper les mouvements potentiels des prix et d’éclairer les décisions d’investissement. Cet article explore les avantages et inconvénients de la volatilité, offrant ainsi des perspectives sur ses implications sur le marché.

Avantages

La volatilité peut présenter plusieurs avantages pour les investisseurs. Tout d’abord, elle est souvent un indicateur d’opportunité. Lorsqu’un actif est soumis à des fluctuations importantes, cela signifie qu’il y a des occasions d’acheter à prix réduit ou de vendre à un prix élevé. Cela peut permettre d’optimiser le rendement du portefeuille.

De plus, la volatilité peut favoriser la liquidité sur le marché. Dans les périodes de forte volatilité, il est souvent plus facile d’acheter et de vendre des actifs, car il existe un plus grand nombre d’acheteurs et de vendeurs prêts à intervenir. Cela renforce l’efficacité des marchés financiers.

Enfin, comprendre et gérer la volatilité peut aider les investisseurs à diversifier leurs placements. En intégrant des actifs présentant différents niveaux de volatilité, il est possible de réduire le risque global du portefeuille tout en potentiellement augmentant les rendements.

Inconvénients

Malgré ses avantages, la volatilité comporte également des inconvénients significatifs. Un niveau élevé de volatilité indique un risque accru, ce qui peut intimider certains investisseurs, surtout ceux qui adoptent une approche prudente. L’incertitude qui l’accompagne peut les amener à éviter des placements potentiellement lucratifs.

De plus, la volatilité peut engendrer des pertes financières, en particulier pour les investisseurs qui ne parviennent pas à gérer efficacement leur exposition à la fluctuation des prix. Les mouvements soudains du marché peuvent entraîner des décisions impulsives, souvent regrettées par la suite.

Enfin, une forte volatilité rend plus difficile la prévision des tendances futures du marché. Les investisseurs peuvent trouver avisé d’utiliser des indicateurs techniques et d’autres outils d’analyse, mais ces stratégies peuvent être inexactes en présence de variations extrêmes, augmentant ainsi le niveau de risque associé aux investissements.

Pour en savoir plus sur des concepts connexes, tel que le slippage et son impact sur le trading, consultez des ressources spécialisées.

La volatilité est un concept essentiel en finance qui reflète l’intensité avec laquelle le prix d’un actif fluctue au fil du temps. Une bonne compréhension de ce phénomène permet aux investisseurs de mieux appréhender les risques et les opportunités associé aux marchés financiers. Dans cet article, nous explorerons les différents aspects de la volatilité, ses répercussions sur les décisions d’investissement et comment elle peut être interprétée pour optimiser vos placements.

Qu’est-ce que la volatilité ?

La volatilité mesure l’ampleur et la rapidité des variations du prix d’un actif, qu’il s’agisse d’actions, de fonds ou d’autres instruments financiers. En termes pratiques, une volatilité élevée indique que les prix varient de manière significative sur de courtes périodes, tandis qu’une volatilité faible suggère des mouvements de prix plus stables. Cette mesure est cruciale, car elle sert de baromètre pour évaluer le risque associé à un investissement.

L’impact de la volatilité sur les investissements

Un niveau élevé de volatilité peut signifier un risque accru, mais il peut également présenter des opportunités intéressantes. En période de forte volatilité, les investisseurs ont la possibilité de réaliser des gains rapides en achetant à bas prix et en vendant à des prix plus élevés. Cependant, cette dynamique peut également entraîner des pertes substantielles si les mouvements du marché ne favorisent pas les positions prises.

Interpréter la volatilité pour diversifier son portefeuille

Comprendre la volatilité est indispensable pour élaborer une stratégie d’investissement solide. En utilisant l’analyse de la volatilité, les investisseurs peuvent diversifier leurs placements financiers en choisissant des actifs qui réagissent différemment aux mouvements du marché. Par exemple, combiner des actifs à forte volatilité et des actifs plus stables peut aider à gérer le risque global du portefeuille.

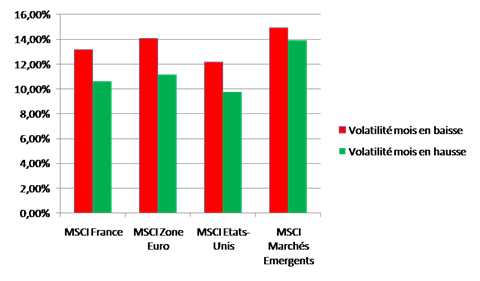

Volatilité historique et marchés financiers

La volatilité historique se réfère aux fluctuations passées des prix d’un actif. Ces données sont précieuses car elles permettent aux investisseurs d’anticiper les tendances futures et de prendre des décisions éclairées. Analyser la volatilité des marchés financiers aide à identifier les moments propices pour acheter ou vendre, optimisant ainsi les rendements potentiels sur le long terme.

Enjeux de la volatilité sur la liquidité du marché

La volatilité peut également affecter la liquidité d’un marché. Lors de fortes tensions sur les marchés, certains actifs peuvent devenir plus difficiles à acheter ou à vendre, entraînant des écarts de prix plus importants. Par conséquent, les investisseurs doivent être attentifs à la liquidité de leurs actifs, surtout en période de fluctuations accrus.

En somme, saisir les enjeux et implications de la volatilité est essentiel pour quiconque souhaite naviguer avec succès dans le monde des investissements. Pour en savoir davantage sur certains concepts connexes, comme le carry trade, n’hésitez pas à consulter des ressources qui approfondissent ces thématiques.

| Axe | Analyse |

| Définition | La volatilité représente l’amplitude des fluctuations de prix d’un actif sur une période. |

| Mesure du risque | Une volatilité élevée indique un risque accru pour les investisseurs. |

| Opportunités de marché | Des mouvements rapides des prix peuvent offrir des opportunités d’investissement. |

| Impact sur la liquidité | Une forte volatilité peut réduire la liquidité, compliquant l’achat ou la vente d’actifs. |

| Volatilité historique | Elle est calculée à partir des variations passées des prix, utile pour des prévisions futures. |

| Gestion de portefeuille | La volatilité influence les décisions de diversification d’un portefeuille. |

| Psychologie des investisseurs | La volatilité affecte les émotions et les comportements d’achat et de vente. |

| Stratégies de trading | Les traders utilisent la volatilité pour adopter des stratégies, comme le scalping. |

| Corrélation avec le marché | La volatilité peut être corrélée à des événements économiques ou géopolitiques significatifs. |

La volatilité est un concept fondamental en finance, et sa compréhension est cruciale pour les investisseurs. Sa principale fonction est de mesurer le risque associé à un investissement. En général, une volatilité élevée indique que le prix d’un actif peut fluctuer de manière significative, ce qui peut être intimidant, mais aussi porteur d’opportunités pour les traders avertis.

Un investisseur active a témoigné de sa rencontre avec des marchés volatils : « Lorsque j’ai débuté dans le trading, j’ai souvent entendu des conseils pour éviter les actifs à forte volatilité. Cependant, j’ai rapidement réalisé que c’était là que résidaient les meilleures opportunités de gains. En apprenant à analyser la volatilité, j’ai pu identifier des points d’entrée stratégiques qui ont largement contribué à mes performances. »

La volatilité ne se limite pas à des variations de prix rapides. C’est également un indicateur de la liquidité du marché. Un trader novice a partagé son expérience en disant : « J’ai découvert que dans un environnement de marché très volatile, il devenait parfois difficile d’exécuter des ordres. Les fluctuations rapides des prix rendait le slippage inévitable, ce qui a affecté ma rentabilité. Cela m’a appris l’importance de comprendre la volatilité pour optimiser mes positions. »

En outre, la volatilité a un impact direct sur les décisions d’investissement. Un expert en trading a expliqué : « En tant qu’investisseur, comprendre la volatilité est essentiel pour réaliser des prévisions précises. Une volatilité accrue pourrait indiquer une période de tension sur le marché, ce qui peut influencer mes stratégies de gestion de portefeuille. Analyser les données historiques de volatilité m’a permis de mieux préparer mes décisions. »

Pour ceux qui cherchent à approfondir leurs connaissances sur ce sujet, il est recommandé de se pencher sur la double nature de la volatilité, à la fois comme un risque et une opportunité. En effet, une gestion adéquate de la volatilité peut en faire un allié puissant dans le monde du trading. Pour en savoir plus, un article intéressant peut être consulté ici : impact de la pondération boursière.

| Axe d’analyse | Implications |

| Risques associés | Une volatilité élevée signale un risque accru pour les investisseurs. |

| Opportunités d’investissement | Les fluctuations peuvent offrir des opportunités d’achat à bas prix. |

| Durée d’analyse | L’analyse de la volatilité doit être à court et long terme. |

| Impact sur la liquidité | Une volatilité élevée peut rendre certains actifs difficiles à acheter ou à vendre. |

| Évaluation des performances | La volatilité influence l’évaluation du rendement potentiel d’un actif. |

| Corrélation avec le marché | Les mouvements de volatilité peuvent être corrélés à des événements macroéconomiques. |

| Stratégies de gestion | Les investisseurs doivent adapter leurs stratégies face à la volatilité. |

La volatilité des marchés financiers est un concept essentiel à maîtriser pour tout investisseur. Elle renvoie aux variations des prix d’un actif au fil du temps, indiquant le degré de risque et d’incertitude associés à un placement. En dépassant les simples fluctuations, la volatilité joue un rôle crucial dans la prise de décision financière, dictant à la fois les stratégies d’investissement et les tendances du marché.

Définition de la volatilité

La volatilité est souvent définie comme l’amplitude et la fréquence des variations de prix d’un actif. Une volatilité élevée signifie que le prix d’un actif peut varier considérablement en peu de temps, tandis qu’une faible volatilité indique une évolution plus stable des prix. Ce paramètre est crucial pour les investisseurs afin de quantifier le risque associé à un actif spécifique et de déterminer les meilleures stratégies d’achat et de vente.

Les enjeux de la volatilité sur les investissements

La volatilité a des implications directes sur le rendement potentiel d’un investissement. Une forte volatilité peut signifier des opportunités de profit rapide, mais elle s’accompagne également d’un risque accru de pertes. En période de forte volatilité, les investisseurs doivent être prêts à agir rapidement et à ajuster leurs stratégies en fonction des fluctuations du marché. La compréhension de cette dynamique est donc essentielle pour naviguer efficacement dans l’univers des marchés financiers.

Les risques liés à la volatilité

Investir dans un marché volatile expose les investisseurs à plusieurs risques. Tout d’abord, des fluctuations rapides peuvent aboutir à des pertes importantes si les actifs sont mal évalués ou si les décisions d’investissement ne sont pas prises avec prudence. De plus, la volatilité peut influencer la liquidité des actifs ; les périodes de forte turbulence peuvent rendre plus difficile l’achat ou la vente de certains titres. Cela peut créer des obstacles aux stratégies d’exit planifiées par les investisseurs.

Les opportunités offertes par la volatilité

Bien que la volatilité soit souvent perçue comme une menace, elle peut également offrir des opportunités uniques. Pour les investisseurs avertis, les mouvements de prix soudains peuvent représenter des occasions d’acheter à bas prix ou de vendre à des prix élevés. L’utilisation de techniques de trading actif permet de tirer parti de ces fluctuations, en mettant ainsi à profit le caractère incertain du marché. Le trading de derivés, tel que les options et les futures, est également une méthode populaire pour exploiter la volatilité, permettant de limiter le risque tout en cherchant à maximiser le rendement.

Conclusion sur la gestion de la volatilité

Pour naviguer avec succès dans un environnement de marché volatil, il est crucial d’acquérir une compréhension approfondie de la nature de la volatilité et de ses implications. L’évaluation des risques, la reconnaissance des opportunités et l’adaptation constante des stratégies d’investissement sont des compétences clés. En diversifiant ses placements et en intégrant des outils d’analyse, un investisseur peut mieux gérer l’incertitude et maximiser son potentiel de rendement dans des conditions de marché fluctuantes.

Pour approfondir vos connaissances sur la gestion de la volatilité, consultez ce guide sur la corrélation.

La volatilité est un concept essentiel en finance qui mesure l’ampleur et la rapidité des variations de prix d’un actif au cours du temps. En d’autres termes, elle indique la magnitude des fluctuations de valeur d’un placement, qu’il s’agisse d’actions, d’obligations ou d’autres instruments financiers. Comprendre ce concept est crucial pour gérer le risque associé aux investissements.

Une volatilité élevée signale un environnement de marché instable, où les prix sont sujets à de grandes variations. Cela peut engendrer des opportunités de profits rapides pour les traders avertis, mais présente également des risques subséquents pour les investisseurs moins expérimentés. Ces variations rapides peuvent entraver la liquidité sur le marché, rendant certains actifs difficiles à acheter ou à vendre. Il est donc indispensable d’évaluer la volatilité pour prendre des décisions éclairées.

En revanche, une volatilité faible suggère que les prix sont plus stables, ce qui peut donner un sentiment de sécurité aux investisseurs cherchant à minimiser le risque. Cependant, cette stabilité peut également signifier un rendement potentiellement moins élevé, incitant certains investisseurs à rechercher des actifs plus volatils en quête d’un potentiel de rendement accru.

En somme, la compréhension de la volatilité et de ses implications est cruciale dans le cadre de toute stratégie d’investissement. Cela permet non seulement d’identifier les risques potentiels, mais également de tirer parti des opportunités qu’offrent les fluctuations du marché. Un investisseur averti doit donc savoir analyser la volatilité et son impact sur ses décisions afin de maximiser ses chances de succès sur les marchés financiers.

La volatilité est un concept central dans le domaine de la finance, représentant la mesure des variations de prix d’un actif financier sur une période donnée. Elle est essentielle pour les investisseurs, car elle quantifie l’incertitude et le risque associés à leurs investissements. Plus la volatilité est élevée, plus les changements de prix d’un actif sont importants, ce qui peut signifier une possibilité de gains conséquents, mais également de pertes significatives.

Dans le monde de la bourse, la volatilité est souvent interprétée comme un symptôme de tensions sur le marché. Cette situation peut être causée par divers facteurs, tels que des nouvelles économiques, des changements réglementaires ou des événements géopolitiques. Les périodes de forte volatilité peuvent également créer des opportunités pour les traders, notamment ceux qui adoptent des stratégies de court terme.

La volatilité est généralement mesurée par des indicateurs statistiques tels que l’écart-type ou le coefficient de variation. Ces outils permettent de quantifier l’ampleur des variations et d’évaluer le comportement d’un actif sur les marchés financiers. En outre, la volatilité historique permet de passer en revue les fluctuations passées pour estimer la probabilité de mouvements futurs, tandis que la volatilité implicite est dérivée des prix des options et donne une indication des attentes du marché vis-à-vis des mouvements futurs des actifs sous-jacents.

Le degré de volatilité affecte également la liquidité d’un actif. En période de volatilité élevée, certains actifs peuvent devenir plus difficiles à acheter ou à vendre, ce qui peut entraîner des écarts de prix plus larges. Cela signifie que les investisseurs doivent être prudents et conscients des différents niveaux de volatilité lorsqu’ils prennent des décisions d’investissement.

Un aspect important à noter est la relation entre la volatilité et le rendement. Bien que des actifs plus volatils puissent offrir un potentiel de rendement supérieur, ils viennent aussi avec un niveau de risque accru. Les investisseurs doivent donc évaluer leur tolérance au risque avant de s’engager dans des investissements plus volatils. Diversifier ses placements peut aider à gérer ce risque, car une allocation appropriée entre différents types d’actifs peut atténuer l’impact des fluctuations de prix d’un actif individuel.

Sachez que la volatilité peut également engendrer des comportements de panique sur les marchés. Lorsqu’un actif devient trop volatile, certains investisseurs peuvent choisir de vendre très rapidement leurs positions par crainte de pertes supplémentaires. Cela peut provoquer des mouvements de prix encore plus marqués, exacerbant ainsi la volatilité des actifs et du marché dans son ensemble.

Enfin, la compréhension de la volatilité est cruciale pour les stratégies de gestion de portefeuille. Les investisseurspourront ajuster leurs portefeuilles en fonction des attentes de volatilité future, en utilisant des stratégies comme des options de couverture ou en changeant la composition de leurs actifs. Par conséquent, inculquer une compréhension approfondie de la volatilité aux investisseurs en devenir peut se traduire par des décisions d’investissement plus éclairées et adaptées à leur profil de risque.

Depuis quelque temps, je me plonge dans l’univers fascinant du trading, et je ne peux que partager mon expérience enrichissante avec le site jaimelafinance.com. Dès ma première visite, j’ai été agréablement surpris par la facilité d’utilisation de la plateforme. L’interface est intuitive, ce qui rend la navigation fluide, même pour les novices. Trouver les informations nécessaires a été un jeu d’enfant grâce à une organisation claire et logique.

Ce qui m’a également frappé, c’est la qualité des services offerts. Le contenu pédagogique est bien structuré et accessible, permettant d’acquérir des connaissances solides sur la volatilité des marchés et son impact sur les décisions d’investissement. Les analyses de marché et les conseils fournis sont pertinents et basés sur des données récentes, ce qui m’a aidé à affiner mes stratégies de trading.

Parmi les différentes fonctionnalités de la plateforme, j’ai particulièrement apprécié les outils d’analyse qui m’ont permis de mieux appréhender les fluctuations des prix et d’identifier des opportunités d’investissement. Cet accès à des ressources de qualité a indéniablement eu un impact positif sur mes résultats. En appliquant les conseils et stratégies suggérés, j’ai remarqué une amélioration significative dans mes performances. Je me sens maintenant beaucoup plus confiant pour naviguer dans des marchés parfois volatils.

À tous ceux qui envisagent de se lancer dans l’univers du trading ou qui souhaitent améliorer leurs résultats, je ne peux que recommander jaimelafinance.com. C’est une ressource précieuse pour quiconque souhaite comprendre les enjeux de la volatilité et affiner ses compétences d’investissement. La plateforme propose un soutien adapté à tous les niveaux, et elle est sans aucun doute un atout majeur dans le parcours de chaque trader.

FAQ sur la Volatilité : Enjeux et Implications

Qu’est-ce que la volatilité en finance ?

La volatilité est un indicateur qui mesure l’ampleur et la rapidité des variations de prix d’un actif sur une période donnée. Plus un actif est volatil, plus son prix peut fluctuer.

Comment la volatilité affecte-t-elle les décisions d’investissement ?

La volatilité influence directement le rendement potentiel d’un actif, ce qui peut amener les investisseurs à évaluer le risque associé à un placement avant de prendre des décisions.

Quels sont les risques liés à une volatilité élevée ?

Une volatilité élevée induit un risque accru, rendant les placements plus incertains, et peut conduire à des pertes financières si les investissements ne sont pas gérés correctement.

La volatilité crée-t-elle des opportunités pour les investisseurs ?

Oui, une volatilité importante peut également présenter des opportunités d’achat ou de vente à des prix plus favorables, mais cela nécessite une bonne compréhension des mouvements du marché.

Comment interpréter la volatilité d’un actif ?

Interpréter la volatilité implique d’analyser les mouvements historiques des prix et d’évaluer la liquidité et les conditions de marché pour mieux anticiper les futures variations de prix.

Qu’est-ce que la volatilité historique ?

La volatilité historique fait référence aux fluctuations passées d’un actif sur une période donnée, fournissant ainsi des indices sur le comportement potentiel des prix dans le futur.

Comment les fluctuations du marché impactent-elles la liquidité ?

En période de volatilité élevée, certains actifs peuvent devenir plus difficiles à acheter ou à vendre, affectant ainsi leur liquidité et la capacité des investisseurs à exécuter des transactions.

La volatilité est un concept essentiel à la fois en finance et en économie, servant à évaluer le degré d’incertitude ou de risque associé à un actif ou un marché. En termes simples, la volatilité mesure l’ampleur et la rapidité des variations de prix d’un actif sur une période donnée. Cette mesure est cruciale pour les investisseurs car elle influe directement sur les stratégies d’investissement.

Lorsque l’on parle de volatilité, on fait souvent référence à deux types : la volatilité historique et la volatilité implicite. La première se base sur les fluctuations passées des prix d’un actif, permettant ainsi de quantifier la proéminence de ces mouvements dans le temps. La deuxième, quant à elle, est dérivée des prix des options et reflète les attentes du marché quant aux fluctuations futures de l’actif. Un investisseur avisé doit savoir distinguer ces deux types afin d’évaluer correctement le risque potentiel.

La volatilité est un indicateur clé du risque de marché. En effet, une volatilité élevée indique que les prix des actifs fluctuent significativement et rapidement. Cela implique que les investisseurs peuvent potentiellement réaliser des gains importants, mais aussi qu’ils sont exposés à des pertes considérables. À l’inverse, une faible volatilité signale que les prix évoluent de manière plus stable et prévisible, réduisant le risque, mais également le rendement potentiel.

Comprendre la volatilité permet aux investisseurs de prendre des décisions éclairées concernant le moment d’investir ou de retirer des fonds. Par exemple, une vague de volatilité élevée sur un marché pourrait offrir des opportunités d’achat à prix réduits, tandis qu’une situation stable pourrait être propice à un maintien d’investissement à long terme. L’analyse de la volatilité doit donc être une priorité dans toute stratégie d’investissement, car elle donne un aperçu des conditions du marché.

Un autre aspect à considérer est l’impact de la volatilité sur la liquidité. Lorsque la volatilité augmente, certains actifs peuvent devenir plus difficiles à acheter ou à vendre en raison des écarts de prix qui se creusent. Cela peut entraîner un slippage, où une transaction est effectuée à un prix moins favorable que prévu. Les investisseurs doivent être conscients de ces risques lorsque le marché devient turbulent.

Pour les traders, la volatilité peut être utilisée comme un outil. Des stratégies telles que le carry trade et les options impliquent de prendre des positions basées sur les niveaux de volatilité anticipés. En utilisant des indicateurs de volatilité, les traders peuvent affiner leurs entrées et sorties de marché, maximisant ainsi leurs rendements financiers.

Enfin, il est crucial de souligner que la volatilité n’est ni bonne ni mauvaise en elle-même ; tout dépend de la façon dont elle est gérée. Les investisseurs qui comprennent la nature de la volatilité peuvent mieux naviguer dans les eaux parfois tumultueuses des marchés financiers. En intégrant une analyse de la volatilité dans leur approche d’investissement, ils peuvent équilibrer le risque et le rendement, optimisant ainsi leurs performances à long terme.