L’analyse de la corrélation est un concept statistique essentiel qui vous permettra d’évaluer les relations entre différentes variables, surtout dans le cadre du trading. En maîtrisant cet outil, vous pourrez mieux anticiper les mouvements du marché et ajuster vos stratégies en conséquence. Cet article vous offre un aperçu complet de l’analyse de corrélation et de son utilisation dans votre formation en trading.

Qu’est-ce que l’analyse de corrélation ?

L’analyse de corrélation est une méthode statistique qui quantifie la force et la direction de la relation entre deux ou plusieurs variables. Cela signifie qu’elle vous aide à comprendre si les variations d’une variable influencent les variations d’une autre. Par exemple, dans le domaine financier, vous pouvez analyser comment le prix d’un actif réagit par rapport à un autre actif ou à des indicateurs économiques.

Le coefficient de corrélation : un élément clé

Le coefficient de corrélation est une mesure fondamentale dans cette analyse. Il varie entre -1 et +1. Un coefficient proche de +1 indique une forte corrélation positive, tandis qu’un coefficient proche de -1 montre une forte corrélation négative. Un coefficient de zéro signifie qu’il n’y a pas de lien discernable entre les variables. Ce coefficient est essentiel pour les traders souhaitant élaborer des stratégies basées sur les relations d’actifs.

Corrélation et causalité : ne pas confondre

Il est crucial de différencier la corrélation de la causalité. Une forte corrélation entre deux variables ne signifie pas nécessairement que l’une cause l’autre. Par exemple, une augmentation de la température peut coïncider avec une hausse de la vente de glaces, mais cela ne signifie pas que l’augmentation de la température cause la vente de glaces. Dans le context du trading, cette compréhension aide à éviter des erreurs dans l’interprétation des données.

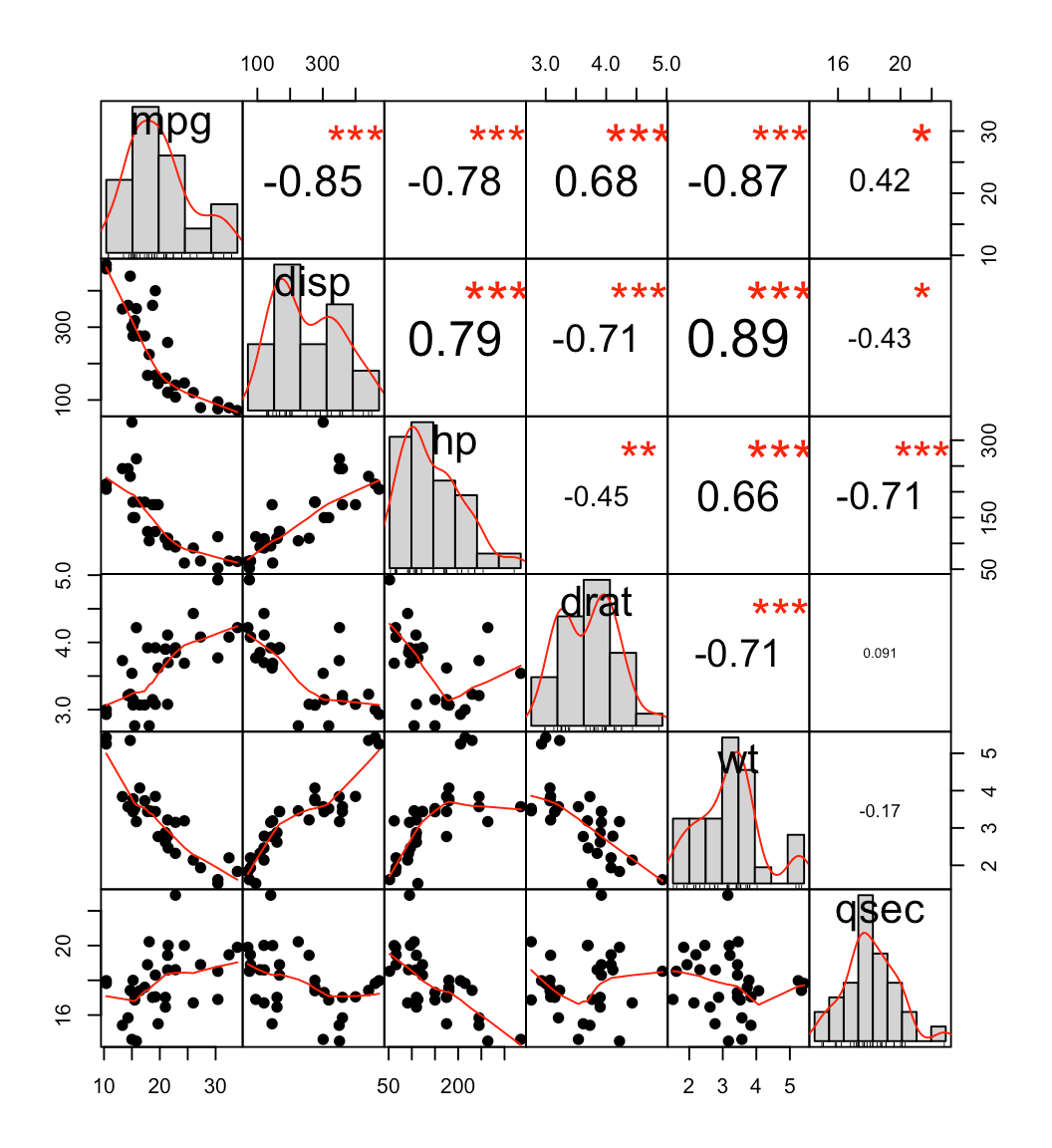

Interpréter la matrice de corrélation

Une matrice de corrélation est un tableau qui résume les coefficients de corrélation pour plusieurs variables. Cet outil vous permet d’identifier rapidement les relations entre différents actifs. En examinant une matrice de corrélation, vous pouvez repérer des variables qui sont fortement corrélées, ce qui pourrait influencer vos décisions de trading.

Application dans le trading

Pour les traders, comprendre la corrélation est indispensable. Cela permet d’optimiser les portefeuilles en identifiant les actifs qui se comportent de manière similaire ou opposée. Par exemple, si deux actions sont fortement corrélées, vous pouvez décider de diversifier vos investissements en intégrant des actifs avec une faible corrélation. Cela réduit les risques et maximise le potentiel de rendement.

Ressources supplémentaires

Pour approfondir vos connaissances sur les stratégies de trading, notamment le trading d’actualités, vous pouvez consulter cette ressource qui vous donnera des conseils pratiques et des stratégies efficaces.

L’analyse de corrélation est une technique statistique permettant d’évaluer la relation entre deux ou plusieurs variables. Elle fournit des informations précieuses sur l’intensité et la direction de ces relations. À travers cette méthode, vous pourrez mesurer comment une variable peut influer sur une autre, identifiant ainsi des tendances et des patrons dans vos données. Les coefficients de corrélation, tels que ceux de Pearson et de Spearman, sont des outils essentiels pour quantifier cette force de relation. Ce guide vous aidera à intégrer l’analyse de corrélation dans votre formation, vous rendant plus apte à prendre des décisions éclairées.

L’analyse de la corrélation est un outil fondamental dans le domaine du trading et de la finance. Elle permet aux traders et aux investisseurs de quantifier la relation entre différentes variables, d’identifier des tendances et d’optimiser leurs stratégies. Ce guide vous expliquera les concepts clés liés à l’analyse de corrélation, son interprétation et son application pratique dans vos décisions d’investissement.

Qu’est-ce que la corrélation ?

La corrélation est une mesure statistique qui décrit à quel point deux variables sont liées l’une à l’autre. Elle peut être positive, négative ou nulle. Une corrélation positive signifie que lorsque l’une des variables augmente, l’autre a également tendance à augmenter. À l’inverse, une corrélation négative indique que l’augmentation d’une variable correspond à la diminution de l’autre.

Le coefficient de corrélation

Le coefficient de corrélation est un chiffre qui quantifie la force et la direction d’une relation entre deux variables. Il varie généralement entre -1 et 1. Un coefficient de 1 signifie une corrélation parfaite positive, tandis qu’un coefficient de -1 indique une corrélation parfaite négative. Un coefficient proche de 0 suggère qu’il n’y a pas de relation linéaire significative entre les variables. Par conséquent, cet outil est essentiel pour déterminer la force de votre analyse.

Types de corrélations

Il existe différents types de corrélations, mais les plus courantes sont la corrélation de Pearson et la corrélation de Spearman. La corrélation de Pearson se concentre sur les relations linéaires entre les variables, tandis que la corrélation de Spearman peut évaluer des relations non linéaires en utilisant des rangs. Pour en savoir plus sur ces méthodes, vous pouvez consulter cet article très informatif sur les corrélations de Pearson et de Spearman.

Applications de l’analyse de corrélation

Dans le domaine du trading, l’analyse de corrélation permet de déceler des opportunités d’investissement. Par exemple, si deux actifs présentent une corrélation élevée, il pourrait être judicieux de diversifier votre portefeuille en investissant dans un actif non corrélé. De plus, comprendre les corrélations entre les différentes secteurs ou actifs peut également aider à anticiper les mouvements du marché et à affiner vos stratégies de trading.

Interpréter les résultats de la corrélation

Interpréter les résultats de l’analyse de corrélation nécessite une attention particulière. Il est crucial de distinguer la corrélation de la causalité. Une forte corrélation ne signifie pas nécessairement qu’une variable cause l’autre. Il est essentiel d’examiner d’autres facteurs ou variables qui pourraient influencer les résultats. Une analyse approfondie permet de prendre des décisions éclairées basées sur des données solides.

Outils pour l’analyse de corrélation

De nombreux outils permettent de réaliser une analyse de corrélation, y compris des logiciels statistiques comme Excel. Excel propose une fonctionnalité de matrice de corrélation qui facilite l’évaluation des relations entre plusieurs variables simultanément. Vous pouvez également explorer des solutions plus avancées pour des analyses approfondies.

Le rôle de la corrélation dans le trading

Les traders expérimentés utilisent l’analyse de corrélation pour ajuster leurs stratégies et optimiser leurs décisions d’investissement. Par exemple, il peut être bénéfique de profiter des opportunités offertes par le spread trading, en capitalisant sur les écarts de corrélation entre différents actifs.

La corrélation est un concept fondamental en statistique, particulièrement indispensable pour ceux qui souhaitent exceller dans le domaine du trading. Comprendre la nature des relations entre différentes variables peut offrir des perspectives précieuses sur le comportement des marchés financiers. Ce guide vous permettra d’explorer les notions de base de l’analyse de corrélation, en vous apprenant à évaluer les liens existants entre les actifs et à optimiser vos stratégies de trading. En assimilant ces concepts, vous serez mieux préparé à prendre des décisions éclairées et stratégiques. Pour approfondir cette compréhension, ne manquez pas de découvrir les implications des krashs boursiers sur vos investissements.

Introduction à la corrélation

L’analyse de corrélation est un élément clé dans le domaine du trading et des statistiques. Elle permet d’évaluer et de quantifier la relation entre différentes variables. En comprenant cette relation, les traders peuvent mieux anticiper les mouvements du marché et affiner leurs stratégies d’investissement.

Importance de l’analyse de corrélation

Dans un marché financier en constante évolution, l’analyse de corrélation sert d’outil précieux pour mesurer l’interdépendance entre diverses variables. Par exemple, un trader peut analyser la corrélation entre le prix d’une action spécifique et d’autres facteurs tels que les indicateurs économiques ou les mouvements de devises. Une forte corrélation peut indiquer une tendance ou un schéma, facilitant ainsi la prise de décision stratégique.

Définition du coefficient de corrélation

Le coefficient de corrélation est une mesure statistique qui quantifie la force et la direction d’une relation entre deux variables. Ce coefficient varie de -1 à 1, où -1 indique une corrélation négative parfaite, 1 une corrélation positive parfaite, et 0 aucune corrélation. En utilisant cet outil, les traders peuvent évaluer les risques et identifier des opportunités de marché intéressantes.

Interprétation des résultats

Une fois que l’analyse de corrélation est effectuée, il est crucial de savoir interpréter les résultats. Un coefficient élevé, que ce soit positif ou négatif, indique une relation forte entre les deux variables, alors qu’un coefficient proche de zéro suggère une faible dépendance. Cette interprétation permet aux traders de formuler des hypothèses informées sur la direction potentielle des mouvements du marché.

Corrélation vs Causalité

Il est essentiel de garder à l’esprit que corrélation et causalité ne sont pas synonymes. Une forte corrélation entre deux variables ne signifie pas nécessairement que l’une cause l’autre. Cela peut être le résultat d’autres facteurs sous-jacents. Les traders doivent donc faire preuve de prudence et interpréter les corrélations dans le contexte d’une analyse plus large.

Applications pratiques pour les traders

En intégrant l’analyse de corrélation dans leur ensemble d’outils analytiques, les traders peuvent améliorer leur stratégie de trading. Par exemple, comprendre comment les valeurs des actions de différentes entreprises sont corrélées peut aider à diversifier les portefeuilles, minimiser les risques ou maximiser les rendements. De plus, l’analyse de corrélation aide à anticiper les mouvements du marché, permettant à un trader de réagir rapidement aux nouvelles informations.

Utilisation des données historiques

L’analyse de corrélation est particulièrement efficace lorsqu’elle est utilisée avec des données historiques. En examinant les performances passées des actifs, les traders peuvent mieux appréhender les relations entre différentes variables, ce qui leur permet d’effectuer des prévisions plus précises. Pour une formation efficace, il est recommandé d’apprendre à utiliser des outils comme Excel pour visualiser et calculer ces corrélations.

Pour approfondir vos connaissances sur le trading quantitatif, vous pouvez consulter cet article : Qu’est-ce que le trading quantitatif et comment vous former efficacement ?.

La corrélation est un concept fondamental en statistique qui quantifie la relation entre deux variables. Elle permet d’analyser comment le changement dans l’une d’elles peut être associé à un changement dans l’autre. Cette mesure est essentielle pour les traders, car elle aide à prendre des décisions éclairées sur des actifs financiers, en comprenant les liens entre diverses données économiques et les tendances de marché.

La corrélation peut être positive, négative, ou nulle. Une corrélation positive indique qu’à mesure qu’une variable augmente, l’autre variable a également tendance à augmenter. Par exemple, si l’on considère les actions d’une entreprise et son chiffre d’affaires, une augmentation du chiffre d’affaires pourrait entraîner une hausse du prix de l’action. À l’inverse, une corrélation négative désigne une situation où une variable augmente tandis que l’autre diminue. Par exemple, dans le cadre d’une analyse des biens de consommation, une hausse des prix du pétrole peut entraîner une baisse de la demande de ces biens.

Le coefficient de corrélation, souvent noté par le symbole r, est un outil clé pour mesurer l’intensité et la direction de la corrélation. Il se situe généralement entre -1 et +1. Un coefficient proche de +1 indique une forte corrélation positive, tandis qu’un coefficient proche de -1 indique une forte corrélation négative. Un coefficient de 0 suggère qu’il n’existe aucune relation linéaire entre les variables analysées. Il est important de noter que la corrélation ne signifie pas causalité ; deux variables peuvent être corrélées, mais cela ne prouve pas que l’une cause l’autre.

Pour les traders, comprendre la corrélation est fondamental lors de l’élaboration de stratégies de trading. Par exemple, en analysant la corrélation entre des actifs, un trader peut diversifier son portefeuille en investissant dans des actifs qui ne sont pas corrélés. Cela aide à réduire le risque tout en optimisant les rendements potentiels. Par ailleurs, la corrélation peut aider à identifier des opportunités d’arbitrage, en exploitant les écarts de prix entre des actifs liés.

Il existe plusieurs méthodes pour effectuer une analyse de corrélation, notamment la méthode de Pearson et la méthode de Spearman. La méthode de Pearson est adaptée pour des données qui présentent une distribution normale et une relation linéaire, tandis que la méthode de Spearman est utilisée pour des données qui ne respectent pas ces conditions. En fonction de vos objectifs d’analyse, il est donc crucial de choisir la méthode appropriée pour obtenir des résultats significatifs.

Pour les traders souhaitant approfondir leur compréhension de la corrélation, l’utilisation de logiciels d’analyse de données peut s’avérer très utile. De nombreux outils sont disponibles pour calculer rapidement et efficacement le coefficient de corrélation, d’analyser les matrices de corrélation et de produire des visualisations claires. Ces visualisations aident à identifier rapidement les relations entre les variables et à interpréter les résultats d’analyse.

En résumé, la corrélation est une statistique essentielle qui joue un rôle crucial dans le monde du trading. En comprenant comment les variables interagissent, les traders peuvent mieux anticiper les mouvements de marché et adapter leurs stratégies en conséquence. Savoir interpréter la force et la direction de ces relations est une compétence clé pour une formation réussie dans le domaine du trading.

L’analyse de la corrélation est un aspect fondamental de l’analyse statistique qui permetAux traders et investisseurs de quantifier les relations entre différentes variables. Ce guide vous apprendra les bases de la corrélation, ses avantages et ses inconvénients, afin de mieux l’intégrer dans votre formation en trading.

Avantages

L’un des principaux avantages de l’analyse de corrélation réside dans sa capacité à fournir des informations précieuses sur les relations entre différentes variables. Par exemple, les traders peuvent analyser comment le prix de l’or peut être lié aux fluctuations du dollar américain. Cette compréhension leur permet d’anticiper les mouvements du marché et de prendre des décisions éclairées.

De plus, l’utilisation de la corrélation peut aider à diversifier un portefeuille d’investissement. En identifiant des actifs qui présentent une faible corrélation entre eux, les investisseurs peuvent réduire le risque global de perte en équilibrant les performances des différentes positions.

Un autre aspect positif de l’analyse de corrélation réside dans sa simplicité. Des outils numériques, tels que Excel, permettent de calculer facilement les coefficients de corrélation, rendant cette méthode accessible même aux traders débutants.

Inconvénients

avantages, l’analyse de corrélation présente également certains inconvénients. Tout d’abord, la corrélation ne signifie pas causalité. Une forte relation corrélationnelle entre deux variables peut donner l’illusion qu’il existe une relation de cause à effet, alors qu’il peut simplement s’agir d’une coïncidence. Cela peut conduire à des décisions d’investissement erronées.

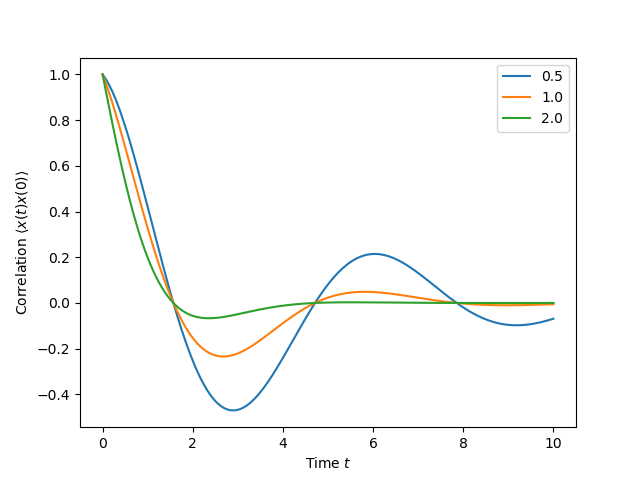

De plus, la corrélation peut changer au fil du temps. Ce qui était vrai dans le passé ne l’est pas nécessairement à l’avenir. Il est essentiel pour les traders d’être conscients des contextes économiques et politiques qui peuvent influencer les relations entre les différents actifs.

Enfin, trop s’appuyer sur l’analyse de corrélation peut également entraîner une négligence d’autres facteurs cruciaux, tels que l’analyse fondamentale et les conditions du marché. Pour des décisions éclairées, il est vital d’utiliser la corrélation en conjonction avec d’autres méthodes d’analyse.

Pour plus d’informations sur l’impact des forces monétaires sur le trading, consultez cet article : La force monétaire et son impact sur le trading.

L’analyse de corrélation est un outil statistique essentiel qui permet d’évaluer la relation entre deux variables. Que vous soyez un apprenant en finance ou un trader expérimenté, maîtriser cette technique vous permettra d’optimiser vos décisions d’investissement. Dans cet article, nous allons explorer la définition de la corrélation, son importance, ainsi que les méthodes et outils pour l’appliquer efficacement.

Qu’est-ce que la corrélation ?

La corrélation désigne la mesure dans laquelle deux variables évoluent ensemble. Cela peut signifier qu’un changement dans une variable entraîne un changement dans l’autre. L’analyse de corrélation est donc un moyen de quantifier cette relation, et elle est souvent représentée par un coefficient de corrélation, qui varie entre -1 et 1. Un coefficient de +1 indique une corrélation positive parfaite, tandis qu’un coefficient de -1 signale une corrélation négative parfaite.

Pourquoi est-ce important pour le trading ?

Pour les traders, comprendre la corrélation est crucial. En effet, elle permet d’identifier des opportunités d’investissement et de mieux gérer les risques. Par exemple, des actifs fortement corrélés peuvent être négociés ensemble pour une couverture efficace, permettant de réduire la volatilité du portefeuille. Dès lors, cette connaissance renforce la prise de décision stratégique dans le trading.

Comment mesurer la corrélation ?

La mesure de la corrélation se fait généralement à l’aide de deux méthodes : la corrélation de Pearson et la corrélation de Spearman. La première est utilisée lorsque les données suivent une distribution normale, tandis que la seconde est appropriée pour des données non paramétriques. En maîtrisant ces techniques, vous serez en mesure d’appliquer l’analyse de corrélation à divers scénarios financiers.

Interpréter les résultats

Interpréter les résultats de votre analyse de corrélation est un aspect fondamental de cette technique. Un coefficient proche de zéro indique peu ou pas de relation entre les variables, tandis qu’une valeur proche de +1 ou -1 indique une relation forte. Cependant, il est crucial de garder à l’esprit que la corrélation n’implique pas la causalité. Ainsi, bien que deux variables puissent être corrélées, cela ne garantit pas qu’un changement dans l’une provoque un changement dans l’autre.

Outils pour appliquer l’analyse de corrélation

Il existe plusieurs outils qui peuvent faciliter l’analyse de corrélation, notamment Excel, R et Python. Ces logiciels offrent des fonctionnalités intégrées qui vous permettent de calculer facilement les coefficients de corrélation. Par exemple, en utilisant Excel, vous pouvez créer une matrice de corrélation pour visualiser les relations entre plusieurs variables à la fois.

Explorer davantage

Pour approfondir vos connaissances sur la corrélation et son application à votre pratique de trading, vous pouvez consulter des ressources en ligne. Un article intéressant sur l’optimisation des stratégies de trading pourra enrichir votre compréhension des échelles de temps, un élément clé dans l’analyse des corrélations.

| Concept | Importance en trading |

| Analyse de corrélation | Permet de déterminer la relation entre deux variables financières, essentielle pour les décisions d’investissement. |

| Coefficient de corrélation | Mesure quantitative de la force et de la direction de la relation, influençant les stratégies de trading. |

| Corrélation positive | Indique que lorsque l’une des variables augmente, l’autre tend également à augmenter, utile pour le rééquilibrage de portefeuille. |

| Corrélation négative | Signale que lorsque l’une des variables augmente, l’autre diminue, ce qui peut aider à diversifier les risques. |

| Applications pratiques | Utilisée pour analyser les tendances du marché et anticiper les comportements futurs des actifs. |

| Causalité vs corrélation | Distinguer entre les deux est crucial pour éviter des interprétations erronées des données. |

| Matrice de corrélation | Outil visuel pour observer rapidement les relations entre plusieurs variables, facilitant l’analyse comparative. |

| Utilisation d’Excel | Excel facilite le calcul des corrélations, rendant l’analyse accessible aux traders débutants. |

| Impact des horaires | Comprendre l’impact de la corrélation dans différents créneaux horaires peut optimiser les performances de trading. |

Dans le monde complexe du trading et de l’analyse financière, comprendre la corrélation est une compétence essentielle. Les témoignages d’apprenants révèlent à quel point cette méthode peut transformer leur approche des marchés. Par exemple, Marc, un trader débutant, partage son expérience : « Avant de suivre une formation sur la corrélation, je ne savais pas comment les actifs interagissaient entre eux. Une fois que j’ai compris ce principe, cela a complètement changé ma manière d’analyser les tendances. » Ce réalisme dans l’apprentissage est un atout majeur pour quiconque souhaite s’investir sérieusement dans le trading.

De plus, Sophie, une étudiante avancée, témoigne de l’importance de cette technique statistique : « L’analyse de corrélation m’a aidé à affiner mes stratégies de trading. En identifiant les relations entre différents titres, j’ai pu anticiper des mouvements de marché qui m’ont permis d’optimiser mes investissements. » Sa prise de conscience souligne comment la corrélation peut servir de boussole dans un environnement financier en constante évolution.

Les professionnels de la finance, comme Julien, ajoutent que « comprendre la corrélation est non seulement crucial pour le trading, mais aussi pour la gestion des risques. En évaluant les interactions entre les actifs, je peux mieux protéger mon portefeuille contre des pertes potentielles. » Cela démontre clairement que cette compétence va bien au-delà d’une simple analyse ; elle est intégrale à la stratégie globale d’investissement.

Enfin, Claire, une trader expérimentée, évoque les défis rencontrés : « J’ai dû faire face à des concepts complexes au début, mais avec des formations appropriées sur la corrélation, j’ai pu maîtriser ces outils statistiques. Comprendre les coefficients de corrélation m’a permis de diversifier mes investissements de manière plus éclairée. » Son parcours souligne l’importance de la pédagogie dans l’apprentissage, rendant ce savoir accessible à tous.

| Axe d’évaluation | Description |

| Définition | L’analyse de corrélation examine la relation entre deux variables. |

| Mesure | Utilisation du coefficient de corrélation pour quantifier la force de la relation. |

| Types de corrélations | Corrélations positives, négatives et nulles. |

| Applications | Outil crucial pour le trading et l’analyse financière. |

| Corrélation vs Causalité | La corrélation ne prouve pas la causalité. |

| Interprétation | Un coefficient proche de 1 ou -1 indique une relation forte. |

| Exemple | Corrélation entre les prix des matières premières et les actions. |

| Mars de Corrélation | Utilisation d’une matrice pour visualiser plusieurs corrélations simultanément. |

| Outils | Excel propose des fonctionnalités pour effectuer des analyses de corrélation. |

| Formation | Des ressources sont disponibles pour approfondir vos connaissances en trading. |

L’analyse de la corrélation est un outil essentiel dans le domaine de la formation, notamment pour les traders visant à optimiser leurs stratégies. Ce guide vous permettra de comprendre les fondements de la corrélation, son interprétation, ainsi que son utilisation dans le cadre de la formation en trading.

Qu’est-ce que la corrélation ?

La corrélation est une méthode statistique qui mesure la relation entre deux variables. Elle indique dans quelle mesure ces variables se déplacent ensemble. Une corrélation positive signifie que lorsque l’une augmente, l’autre augmente également, tandis qu’une corrélation négative indique que lorsque l’une diminue, l’autre augmente. Comprendre cette relation est crucial pour les traders, car cela leur permet d’évaluer les performances des actifs dans des contextes variés.

Coefficient de corrélation : une clé d’interprétation

Le coefficient de corrélation sert de quantificateur pour cette relation. Il se situe entre -1 et 1. Un coefficient de 1 indique une corrélation parfaite positive, un coefficient de -1 indique une corrélation parfaite négative, et un coefficient de 0 suggère qu’il n’y a aucune corrélation. Analyser ce coefficient permet de renforcer la compréhension des différentes dynamiques de marché, indispensable pour Adapter vos stratégies de trading.

Utiliser la corrélation pour la formation en trading

Dans le cadre d’une formation efficace, il est crucial d’intégrer l’analyse de corrélation. En utilisant des outils statistiques tels que les matrices de corrélation, vous pouvez visualiser les relations entre plusieurs actifs en un seul coup d’œil. Cette approche vous informe sur les risques liés à la diversification de votre portefeuille et vous aide à identifier les opportunités de trading en lien avec les mouvements de marché.

Corrélation versus causalité

Il est également important de comprendre la distinction entre corrélation et causalité. S’il est vrai que deux variables peuvent montrer une relation corrélée, cela ne veut pas nécessairement dire que l’une cause l’autre. Par exemple, si deux actifs présentent une forte corrélation, cela ne signifie pas qu’un actif influence directement l’autre. Cette nuance est essentielle pour éviter les erreurs d’interprétation dans vos décisions de trading.

Applications pratiques de la corrélation dans le trading

Les traders peuvent utiliser la corrélation pour développer diverses stratégies de trading. Par exemple, lors des périodes de volatilité, observer les corrélations peut aider à identifier les produits dérivés financiers qui seront affectés de manière similaire, permettant ainsi une prise de décision informée. Pour une exploration plus approfondie des enjeux et stratégies des produits dérivés, vous pouvez consulter cet article sur les produits dérivés financiers.

Interprétation des résultats

Enfin, après avoir effectué une analyse de corrélation, il est crucial de savoir comment interpréter les résultats. Par exemple, une forte corrélation peut justifier des décisions d’investissement, mais il est également important d’examiner d’autres facteurs qui peuvent influencer cette relation. L’utilisation d’outils visuels, comme les graphiques, facilite cette interprétation et vous permet d’ajuster vos stratégies de manière proactive.

L’analyse de la corrélation est une compétence essentielle pour tout trader souhaitant affiner ses stratégies de marché. En effet, comprendre les relations entre différentes variables peut offrir une vision précieuse sur les comportements des actifs financiers. Que ce soit pour évaluer les effets économiques sur les marchés ou pour identifier les tendances des prix, savoir mesurer et interpréter la corrélation doit faire partie intégrante de votre formation.

Le coefficient de corrélation est l’outil statistique central dans cet apprentissage. Il quantifie la force et la direction de la relation entre deux variables. Une corrélation positive suggère que lorsque l’une des variables augmente, l’autre tend également à faire de même. À l’inverse, une corrélation négative indique une relation inverse. Cela signifie qu’un changement d’une variable peut déclencher une variation opposée dans l’autre, un aspect crucial à maîtriser dans le monde du trading.

Il est également impératif de faire la distinction entre corrélation et causalité. Une forte corrélation ne signifie pas nécessairement qu’une variable provoque un changement dans l’autre. Cette nuance est essentielle pour éviter des erreurs d’interprétation qui pourraient mener à des décisions d’investissement imprudentes.

De plus, des outils tels qu’Excel peuvent faciliter l’analyse de la corrélation en permettant de manipuler des données et de visualiser des matrices. La maîtrise de ces outils renforce non seulement votre capacité d’analyse mais aussi votre confiance dans vos décisions de trading.

En somme, comprendre la corrélation est un pilier fondamental qui peut transformer votre approche du marché. En intégrant cette compétence dans votre formation, vous serez mieux préparé à réagir aux mouvements du marché et à élaborer des stratégies de trading plus efficaces.

L’analyse de corrélation est une méthode statistique essentielle qui permet d’évaluer la relation entre deux variables. Elle est particulièrement importante dans le domaine du trading et de la finance, car elle aide à déterminer la façon dont les mouvements d’une variable peuvent influencer ceux d’une autre.

Le terme corrélation fait référence à la relation entre les valeurs de deux variables. Par exemple, on peut s’intéresser à la façon dont le prix d’une action peut être lié à d’autres facteurs, tels que les taux d’intérêt ou les indices économiques. Comprendre cette relation est crucial pour formuler des stratégies d’investissement efficaces.

Un des outils clés permettant de quantifier cette relation est le coefficient de corrélation. Ce coefficient varie généralement entre -1 et +1. Un coefficient proche de +1 indique une forte corrélation positive, tandis qu’un coefficient proche de -1 indique une forte corrélation négative. Un coefficient autour de 0 suggère qu’il n’y a pas de lien significatif entre les variables.

Il existe plusieurs types de corrélations, parmi lesquelles les plus courantes sont la corrélation de Pearson et la corrélation de Spearman. La corrélation de Pearson mesure la relation linéaire entre deux variables continues, tandis que celle de Spearman évalue la relation entre deux variables ordinales ou lorsque les données ne respectent pas les conditions d’une distribution normale.

Un aspect fondamental à retenir est que « corrélation ne signifie pas causalité ». Cela signifie qu’une corrélation observée entre deux variables ne prouve pas que l’une cause l’autre. Par exemple, une augmentation du prix de l’or peut être corrélée à une augmentation des ventes de lingots, sans que cela implique que l’une cause l’autre. Comprendre cette distinction est vital lors de l’interprétation des résultats d’une analyse de corrélation.

Pour réaliser une analyse de corrélation, il est essentiel de rassembler des données précises et pertinentes. Les analystes utilisent souvent des matrices de corrélation pour visualiser les relations entre plusieurs variables simultanément. Cette méthode permet d’identifier rapidement les variables qui peuvent être fortement ou faiblement corrélées entre elles.

Les applications de l’analyse de corrélation en finance sont nombreuses. Par exemple, un trader peut utiliser l’analyse de corrélation pour comprendre comment les actions de différentes entreprises dans le même secteur peuvent évoluer ensemble. Cela peut aider à optimiser des portefeuilles d’investissement en diversifiant les actifs de manière éclairée.

Un autre outil précieux pour les traders est l’analyse de corrélation dans Excel, qui permet de calculer facilement cette métrique à partir de jeux de données. En utilisant des fonctions statistiques, les traders peuvent générer des coefficients de corrélation, ce qui facilite l’évaluation des relations entre différentes variables.

Enfin, il est important d’utiliser l’analyse de corrélation en conjonction avec d’autres outils d’analyse, tels que la régression linéaire. Ces approches combinées peuvent fournir des insights plus profonds et une compréhension plus complète des relations entre variables. En maîtrisant l’analyse de corrélation, les traders pourront prendre des décisions plus éclairées et maximiser leur potentiel d’investissement.

J’ai récemment eu l’opportunité d’explorer la plateforme J’aime la Finance, et je dois dire que mon expérience a été tout simplement exceptionnelle. La première chose qui m’a frappé est la facilité d’utilisation du site. Naviguer à travers les différentes sections est un vrai jeu d’enfant. L’interface est intuitive, ce qui permet même aux débutants de se familiariser rapidement avec tous les outils disponibles.

En ce qui concerne la qualité des services offerts, elle est au rendez-vous. Les ressources pédagogiques couvrent une large gamme de sujets, adaptés tant aux novices qu’aux traders expérimentés. Les analyses fournies sont claires, bien structurées et permettent d’approfondir des concepts complexes tels que la correlation entre différentes variables financières. De plus, la communauté active sur le forum favorise des échanges enrichissants et des conseils précieux entre utilisateurs.

Mon utilisation de J’aime la Finance a eu un impact significatif sur mes résultats en trading. Grâce aux analyses et aux outils de corrélation que j’y ai découverts, j’ai pu affiner mes stratégies et mieux comprendre les tendances du marché. Cela m’a permis de réaliser des gains que je n’aurais jamais envisagés auparavant, en prenant des décisions basées sur des données solides et des outils d’analyse robuste.

Je ne peux que recommander chaleureusement J’aime la Finance à tous les traders, qu’ils soient débutants ou avancés. La plateforme fournit des conseils pratiques et une multitude d’outils d’analyse qui peuvent transformer votre approche du trading. N’attendez plus pour profiter de cette ressource précieuse qui peut véritablement faire la différence dans vos résultats financiers.

FAQ : Comprendre la corrélation

Q : Qu’est-ce que l’analyse de corrélation ? L’analyse de corrélation est une méthode statistique utilisée pour évaluer la relation entre deux ou plusieurs variables.

Q : À quoi sert le coefficient de corrélation ? Le coefficient de corrélation est une mesure fondamentale qui aide à comprendre l’intensité et la direction de la relation entre des variables.

Q : Quelle est la différence entre corrélation et causalité ? La corrélation indique qu’il existe une relation entre deux variables, tandis que la causalité signifie qu’une variable influence directement l’autre.

Q : Comment interpréter la corrélation ? Une corrélation forte signifie qu’un changement dans une variable entraîne un changement dans l’autre, tandis qu’une corrélation faible indique une relation moins significative.

Q : Quels outils peuvent être utilisés pour effectuer une analyse de corrélation ? Des logiciels statistiques comme Excel, R ou Python peuvent être utilisés pour calculer et analyser les corrélations.

Q : Qu’est-ce qu’une matrice de corrélation ? Une matrice de corrélation présente la corrélation entre plusieurs variables dans un tableau, facilitant la visualisation des relations.

Q : Quelles sont les implications pratiques de l’analyse de corrélation dans le trading ? L’analyse de corrélation aide les traders à identifier des dépendances entre les actifs, ce qui peut informer leurs décisions d’investissement.

Dans le domaine de l’analyse de données, la corrélation est un concept fondamental qui permet d’explorer les relations entre différentes variables. Il existe diverses méthodes pour évaluer ces relations, et l’une des plus utilisées est l’analyse de corrélation.

La corrélation mesure à quel point deux variables évoluent ensemble. Un résultat positif indique que lorsque l’une des variables augmente, l’autre tend également à augmenter. À l’inverse, une corrélation négative signifie qu’une augmentation de l’une peut entraîner une diminution de l’autre. Comprendre ces nuances est essentiel, surtout dans un contexte de trading et d’analyse financière.

Le coefficient de corrélation est un indicateur clé souvent utilisé dans ce cadre. Ce coefficient varie de -1 à +1; un résultat de +1 indique une corrélation parfaite positive, -1 une corrélation parfaite négative, et 0 signifie qu’il n’y a aucune relation linéaire entre les variables. Deux des méthodes de calcul les plus courantes du coefficient de corrélation sont celles de Pearson et de Spearman.

La corrélation de Pearson évalue la relation linéaire entre deux variables continues. Elle est sensible aux valeurs extrêmes, ce qui peut influencer les résultats. Par contre, la corrélation de Spearman est basée sur le classement des données et est donc moins affectée par les valeurs aberrantes. Cela en fait une bonne alternative lorsque les données ne suivent pas une distribution normale.

Dans le contexte de l’analyse financière, la corrélation est utilisée pour comprendre comment différentes actifs réagissent les uns par rapport aux autres. Par exemple, un trader pourrait utiliser l’analyse de corrélation pour déterminer comment le prix de l’or varie par rapport à celui du dollar américain. Cette information est cruciale pour la prise de décisions éclairées lors du trading.

Il est important de noter que corrélation ne signifie pas causalité. La relation observée entre deux variables peut être le résultat d’autres facteurs sous-jacents, ou même d’une simple coïncidence. Par conséquent, il est crucial d’interpréter les résultats de l’analyse de corrélation avec prudence et de mener des études supplémentaires pour valider les résultats.

Une autre facette importante de l’analyse de corrélation est la matrice de corrélation. Celle-ci présente les coefficients de corrélation pour plusieurs variables à la fois, permettant d’identifier rapidement les relations les plus significatives au sein d’un ensemble de données. Cela peut être particulièrement utile dans le cadre du trading quantitatif, où plusieurs facteurs peuvent influencer les décisions d’investissement.

Enfin, l’analyse de corrélation peut également être utilisée pour ajuster les stratégies de trading en fonction des fluctuations du marché. En identifiant des modèles et des relations entre différentes classes d’actifs, un trader peut optimiser ses positions pour maximiser ses gains et minimiser ses pertes.

En résumé, la corrélation est un outil puissant dans l’arsenal de l’analyste financier et du trader. Comprendre comment interpréter et utiliser les résultats de l’analyse de corrélation permet de prendre des décisions plus informées et d’améliorer les performances dans un environnement de marché en constante évolution.