Dans le monde complexe de la finance et du trading, il est crucial de comprendre certaines théories fondamentales qui influencent les décisions d’investissement. L’hypothèse d’efficience du marché et la théorie de la marche aléatoire sont deux concepts essentiels qui peuvent vous aider à trader plus intelligemment. Cet article vous plongera dans ces théories, vous permettant de saisir leur impact sur le comportement des marchés financiers et, par conséquent, sur vos stratégies de trading.

Comprendre l’hypothèse d’efficience du marché

L’hypothèse d’efficience du marché (EMH) suggère que les prix des actifs reflètent pleinement toutes les informations disponibles. En d’autres termes, il est impossible pour un investisseur, qu’il soit particulier ou institutionnel, de tirer profit de nouvelles informations d’une manière qui pourrait influencer le cours des prix. Pour qu’un marché soit considéré comme efficient, il doit répondre à certaines conditions, notamment la rapidité de la diffusion de l’information et la transparence du marché.

En vertu de cette hypothèse, les actions se négocient toujours à leur juste valeur, rendant toute tentative de prédire le mouvement des prix inefficace. Cela implique que les opportunités de profit basées sur l’analyse fondamentale ou technique seraient temporairement exploitables, puis rapidement disparues au fur et à mesure que le marché intègre ces informations.

La théorie de la marche aléatoire en relation avec l’efficience

La théorie de la marche aléatoire complète l’hypothèse d’efficience du marché. Selon cette théorie, les mouvements de prix des actifs financiers suivent un chemin aléatoire, rendant les fluctuations de prix futures imprévisibles. Cela signifie qu’un trader ne devrait s’attendre à battre le marché sur la base de modèles ou d’analyses passées, à moins que cela ne soit dû à la chance.

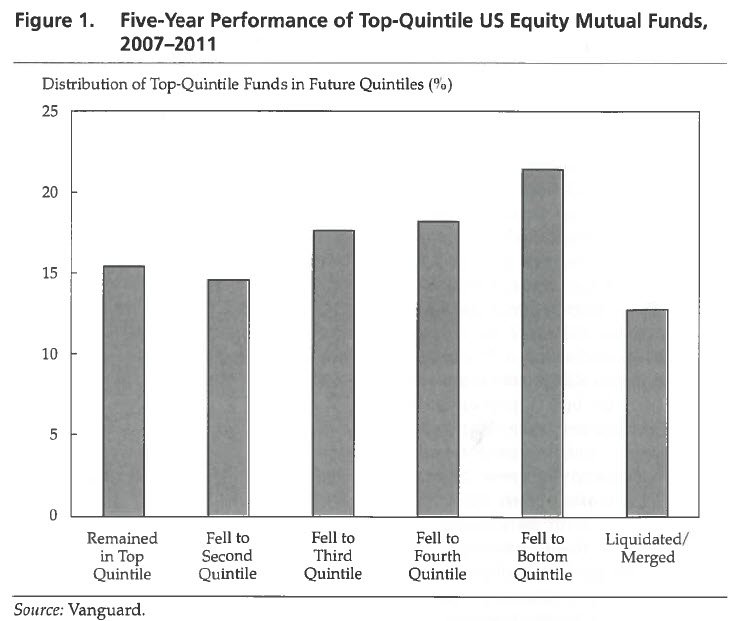

En conséquence, la théorie de la marche aléatoire suggère que les performances passées ne sont pas des indicateurs fiables de performances futures, renforçant l’idée que toute stratégie de trading basée sur des tendances historiques pourrait s’avérer inefficace dans des conditions de marché normales.

Implications pour les traders

La combinaison de l’hypothèse d’efficience du marché et de la théorie de la marche aléatoire a des implications significatives pour les traders. Cela suggère que les traders devraient adopter une approche plus diversifiée et axée sur le long terme plutôt que de chercher à tirer parti des fluctuations quotidiennes des prix. En investissant dans des fonds indiciels ou en adoptant des stratégies de gestion active moins agressives, les traders peuvent potentiellement limiter leurs risques tout en participant à la croissance générale du marché.

En outre, cette compréhension approfondie des marchés finance permet aux investisseurs d’adopter une vision plus réaliste de leurs attentes, les aidant à éviter des décisions impulsives basées sur des émotions ou des sursauts du marché à court terme.

Maîtriser l’hypothèse d’efficience du marché et la théorie de la marche aléatoire est un atout précieux pour tout trader. Ces concepts éclairent la nature des marchés financiers et aident à établir des stratégies de trading plus réfléchies et résilientes.

L’hypothèse d’efficience du marché (EMH) stipule que les prix des actifs reflètent toutes les informations disponibles, rendant presque impossible pour n’importe quel investisseur, qu’il soit particulier ou institutionnel, de générer des rendements excessifs de manière systématique. Cela signifie que les actions se négocient toujours à leur juste valeur et que les fluctuations de prix sont basées sur des informations nouvelles.

La théorie de la marche aléatoire est souvent associée à cette hypothèse, affirmant que les mouvements de prix sont imprévisibles et suivent un chemin aléatoire. Ainsi, les traders ne peuvent espérer surpasser le marché au-delà de ce qui pourrait être attribué à la chance. En d’autres termes, la performance d’un trader ne peut être durablement meilleure que celle du marché global, car les informations sont déjà intégrées dans les prix.

Ces concepts sont cruciaux pour les traders qui cherchent à naviguer efficacement dans les marchés financiers. Une compréhension approfondie de l’efficience des marchés et de la marche aléatoire peut aider à ajuster les stratégies d’investissement et à mieux gérer les risques.

Hypothèse d’efficience du marché et théorie de la marche aléatoire : un aperçu

L’hypothèse d’efficience du marché (EMH) et la théorie de la marche aléatoire sont des concepts fondamentaux pour comprendre les marchés financiers. Ces théories soutiennent que les prix des actifs financiers intègrent toutes les informations disponibles à un moment donné, rendant la prévision des fluctuations de prix aléatoire. Ce tutoriel vous expliquera ces concepts, leurs implications pour le trader, ainsi que des stratégies pour naviguer efficacement dans un environnement de marché qui s’appuie sur ces théories.

Qu’est-ce que l’hypothèse d’efficience du marché ?

L’hypothèse d’efficience du marché stipule que les prix des actifs financiers reflètent toutes les informations disponibles, qu’elles soient publiques ou privées. Cela signifie que, peu importe l’analyse ou la technique de trading utilisée, il est impossible de consistently surpasser le marché, sauf par une chance exceptionnelle. En d’autres termes, les investisseurs, qu’ils soient individuels ou institutionnels, ne peuvent pas influencer significativement les prix des actifs de manière durable.

Les différents types d’efficience

Les économistes identifient quatre types d’efficience de marché : l’efficience faible, l’efficience semi-forte et l’efficience forte. L’efficience faible indique que les prix passés n’ont pas d’impact sur les prix futurs, tandis que l’efficience semi-forte indique que les prix actuels intègrent toutes les informations publiques. Enfin, l’efficience forte prétend que même les informations privées sont prises en compte dans les prix des actifs. Ces niveaux différents d’efficience ont des implications diverses sur les stratégies de trading à adopter.

La théorie de la marche aléatoire

La théorie de la marche aléatoire est bâtie sur l’idée que les fluctuations de prix sont imprévisibles et suivent une trajectoire aléatoire. Selon cette théorie, il est impossible de prédire les mouvements futurs des prix à partir des mouvements passés. Cela renforce l’idée que dans un marché efficient, la performance d’un trader ne peut s’expliquer que par la chance, plutôt que par des compétences d’analyse technique ou fondamentale.

Implications pour les traders

Pour les traders, comprendre ces théories est essentiel. Si le marché est vraiment efficient, alors tenter de battre le marché avec des stratégies complexes pourrait être futile. Les traders doivent alors se concentrer sur des stratégies de gestion des risques et de diversification de leurs portefeuilles. De plus, il est recommandé d’adopter une approche passive, telle que les fonds indiciels, pour maximiser les rendements en minimisant les coûts de négociation.

Comment tirer parti de ces théories dans votre trading

Bien que l’hypothèse d’efficience du marché et la théorie de la marche aléatoire indiquent qu’il est difficile de dépasser le marché, cela ne signifie pas qu’il n’existe pas de moyens d’être un trader efficace. Éduquez-vous constamment sur le marché, surveillez les actualités économiques et les tendances sectorielles, et adoptez une stratégie de trading disciplinée. S’informer sur le comportement du marché et entretenir une approche méthodique est crucial pour tirer le meilleur parti des conditions du marché en place.

En intégrant les connaissances sur l’hypothèse d’efficience du marché et la théorie de la marche aléatoire dans votre stratégie de trading, vous serez mieux préparé à naviguer dans le monde complexe des marchés financiers. Ces concepts vous fourniront un cadre robuste pour prendre des décisions éclairées et optimiser vos résultats.

L’hypothèse d’efficience du marché (EMH) et la théorie de la marche aléatoire sont des concepts fondamentaux dans le domaine du trading et de l’investissement. Ces théories affirment que les prix des actifs reflètent toutes les informations disponibles, rendant ainsi les mouvements de marché imprévisibles. Dans un marché efficient, il est suggéré qu’aucun investisseur, qu’il soit particulier ou professionnel, ne peut systématiquement surpasser le marché, car les prix intègrent rapidement toutes les nouvelles informations. En comprenant ces principes, les traders peuvent mieux appréhender les dynamiques du marché et adapter leurs stratégies pour optimiser leurs performances.

L’hypothèse d’efficience du marché (EMH) et la théorie de la marche aléatoire sont deux concepts fondamentaux qui influencent la manière dont les traders prennent leurs décisions. Comprendre ces théories est essentiel pour développer une stratégie de trading efficace. Cet article vous fournira une vue d’ensemble sur ces concepts, leurs implications et comment les appliquer dans vos activités de trading.

Qu’est-ce que l’hypothèse d’efficience du marché ?

L’hypothèse d’efficience du marché postule que les prix des actifs financiers intègrent toutes les informations disponibles à un moment donné. Cela signifie qu’il est impossible pour un investisseur de gagner un rendement supérieur à celui du marché de manière systématique, car toute nouvelle information sera rapidement reflétée dans le prix des actions.

Deux implications principales se dégagent de cette théorie : premièrement, les mouvements de prix sont imprévisibles, car ils sont basés sur des informations nouvelles et non sur des tendances passées. Deuxièmement, puisqu’aucun investisseur, qu’il soit particulier ou institutionnel, ne peut influencer le prix de manière significative, il devient crucial de comprendre les différentes formes de l’efficience des marchés.

La théorie de la marche aléatoire

Complémentaire à l’hypothèse d’efficience des marchés, la théorie de la marche aléatoire suggère que les prix des actifs suivent un parcours aléatoire. Cela implique que les variations du prix suivent un chemin imprévisible et qu’après un certain mouvement, le prochain prix sera indépendant des mouvements précédents. Cependant, cela ne signifie pas que les actifs n’ont pas de tendance; plutôt, cette théorie souligne l’impossibilité de prédire les mouvements de manière fiable.

Implications pour les traders

Pour optimiser votre stratégie de trading en tenant compte de l’hypothèse d’efficience du marché et de la théorie de la marche aléatoire, il est conseillé de diversifier votre portefeuille d’investissements. La diversification limite les risques liés à des fluctuations imprévues et aide à équilibrer le rendement potentiel lorsque le marché est efficace.

En outre, il est important d’adopter une approche disciplinée et basée sur des données lorsque vous tradez. Cela implique d’utiliser des analyses techniques et fondamentales, bien que l’EMH suggère que ces dernières ne permettent pas de battre le marché de manière systématique. Par conséquent, l’accent devrait être mis sur la gestion des risques et l’établissement d’objectifs clairs en matière de rendement.

Comment appliquer ces théories dans votre trading

Un trader efficace devrait reconnaître que même si l’hypothèse d’efficience du marché suppose que les prix reflètent toutes les informations, certaines occasions de profit peuvent encore exister dans des contextes particuliers, tels que des annonces d’entreprises ou des événements économiques majeurs. Cela nécessite une attention particulière au calendrier des nouvelles et une réaction rapide lors de l’émergence d’informations pertinentes.

En intégrant ces éléments dans votre processus de décision, vous pourrez développer une stratégie de trading éclairée. Il est crucial de garder à l’esprit que le trading comporte toujours un risque et que les performances passées ne garantissent pas les résultats futurs, en dépit des méthodes théoriquement efficaces.

L’hypothèse d’efficience des marchés (EMH) est un concept fondamental en finance qui stipule que les prix des actifs, tels que les actions, reflètent toujours toutes les informations disponibles. Selon cette hypothèse, on ne peut pas systématiquement surperformer le marché, car tout ce qui pourrait influencer le prix d’un actif est déjà intégré dans celui-ci. L’EMH se décline en trois formes : faible, semi-forte et forte. La forme faible suggère que les prix intègrent toutes les informations historiques, permettant de conclure qu’il est impossible de prévoir les mouvements futurs basés uniquement sur les données passées. La forme semi-forte intègre toutes les informations publiques, tandis que la forme forte soutient que même les informations privées sont prises en compte dans les prix.

Cette théorie présente des implications importantes pour les investisseurs. Si les marchés sont vraiment efficients, cela signifie que les stratégies d’investissement actives, comme le trading basé sur l’analyse fondamentale ou technique, ne devraient pas permettre une surperformance significative par rapport au marché global. En conséquence, de nombreux investisseurs choisissent d’adopter une approche passive, investissant dans des fonds indiciels qui répliquent la performance du marché plutôt que de tenter de battre ce dernier.

La théorie de la marche aléatoire est étroitement liée à l’EMH. Elle postule que les mouvements des prix des actifs sont imprévisibles et suivent un chemin aléatoire. En d’autres termes, les fluctuations de prix sont dues à des événements futurs inattendus qui ne peuvent pas être anticipés. Selon cette théorie, même un expert qui analyse minutieusement les tendances de prix et les données économiques ne peut pas déterminer avec précision la direction future des prix. Cette incertitude pousse à conclure que les décisions d’investissement devraient reposer sur des analyses basées sur des probabilités, et non sur des prévisions linéaires.

Une des questions essentielles qui se posent à propos de l’EMH et de la théorie de la marche aléatoire est la validité de ces concepts dans le monde réel. Bien que de nombreuses études aient confirmé en partie l’efficience des marchés, des exceptions font surface, notamment lors de périodes de forte volatilité ou de bulle spéculative. Ces événements peuvent donner l’impression que les marchés peuvent être influencés par des émotions humaines, des rumeurs ou des comportements de masse, remettant en question l’hypothèse d’efficience. Cependant, même dans ces cas, il est souvent difficile de déterminer si ces inefficiences sont exploitables pour réaliser des profits constants.

En tant que trader, comprendre l’hypothèse d’efficience des marchés et la théorie de la marche aléatoire est crucial pour développer une stratégie de trading efficace. Cela peut orienter vos décisions vers une approche passive et à long terme, ou alimenter des réflexions sur les moments où une analyse active pourrait être justifiée. Quel que soit l’angle d’attaque choisi, l’important est de reconnaître que la complexité et l’imprévisibilité des marchés font partie intégrante de l’univers du trading.

Enfin, tout en intégrant ces théories dans votre processus décisionnel, il est essentiel de rester vigilant. Le marché est en constante évolution, et ce qui peut être vrai aujourd’hui pourrait ne pas l’être demain. Ainsi, un trader avisé continuera d’ajuster ses stratégies et ses attentes en conséquence, en prenant en compte la nature dynamique des marchés financiers.

L’hypothèse d’efficience du marché (EMH) et la théorie de la marche aléatoire sont deux concepts fondamentaux dans le domaine du trading et de l’investissement. Ces deux théories proposent des perspectives distinctes sur le comportement du marché et sur la manière dont les prix des actifs évoluent. Comprendre les avantages et les inconvénients de chacune peut vous aider à prendre des décisions informées et à améliorer votre stratégie de trading.

Avantages

Avantages de l’hypothèse d’efficience du marché

L’un des principaux avantages de l’hypothèse d’efficience du marché est qu’elle postule que les prix des actifs reflètent déjà toutes les informations disponibles. Cela signifie que, en théorie, il est impossible de réaliser des gains extraordinairement élevés de manière systématique, car toutes les opportunités d’arbitrage sont rapidement éliminées par l’action des investisseurs. Cela encourage une approche de trading passive, où les investisseurs peuvent simplement suivre le marché sans chercher à battre celui-ci.

Avantages de la théorie de la marche aléatoire

La théorie de la marche aléatoire, qui stipule que les prix des actifs suivent un mouvement aléatoire, offre également des avantages. Elle suggère que les mouvements futurs des prix ne peuvent pas être prévus sur la base des mouvements passés, ce qui peut rassurer les traders. En effet, cela justifie la nécessité d’une stratégie dispersée et diversifiée, poussant les traders à adopter une vision à long terme sans se laisser influencer par les fluctuations à court terme.

Inconvénients

Inconvénients de l’hypothèse d’efficience du marché

Malgré ses inconvénients, l’hypothèse d’efficience du marché a été remise en question. Certains chercheurs soutiennent qu’il existe des anomalies de marché, comme les bulles spéculatives et les krachs, où les prix ne reflètent pas les valeurs réelles des actifs. Ces situations peuvent offrir des opportunités de profit pour les traders qui sont capables d’identifier ces divergences.

Inconvénients de la théorie de la marche aléatoire

D’un autre côté, la théorie de la marche aléatoire présente également des inconvénients. En gardant à l’esprit que les marchés sont imprévisibles, certains traders peuvent adopter une attitude défaitiste, croyant qu’aucune stratégie ne peut être mise en œuvre pour battre le marché. Cette perspective peut limiter les opportunités d’apprentissage et de perfectionnement des compétences, cruciales pour le succès à long terme dans le trading.

Dans le monde complexe du trading, il est essentiel de comprendre certaines théories fondamentales qui régissent les mouvements des marchés financiers. L’hypothèse d’efficience du marché (EMH) et la théorie de la marche aléatoire sont deux concepts clés qui expliquent le comportement des prix des actifs et leur réactivité face aux nouvelles informations. En maîtrisant ces théories, vous serez en mesure de prendre des décisions plus éclairées et stratégiques dans votre parcours de trading.

Comprendre l’hypothèse d’efficience du marché

L’hypothèse d’efficience du marché postule que les prix des actifs reflètent toutes les informations disponibles à tout moment. Cela signifie qu’il serait impossible pour un investisseur, qu’il soit individuel ou institutionnel, de surpasser le marché de manière constante en utilisant des informations publiques ou historiques. Les prix des actions s’ajustent rapidement, rendant toute tentative de prévision basée sur des analyses techniques ou fondamentales, au mieux, hasardeuse.

Les niveaux d’efficience du marché

Selon Eugene Fama, un économiste influent dans ce domaine, il existe trois niveaux d’efficience :

- Efficiences faibles : Les prix intègrent toutes les informations passées, ce qui signifie que l’analyse technique ne peut pas créer un avantage.

- Efficiences semi-fortes : Les prix reflètent toutes les informations publiques, rendant l’analyse fondamentale inefficace pour générer des rendements supérieurs.

- Efficiences fortes : Cela va jusqu’à dire que même les informations privées sont incluses dans les prix, rendant impossible pour quiconque d’avoir un avantage individuel.

La théorie de la marche aléatoire

La théorie de la marche aléatoire soutient que les prix des actifs suivent un chemin aléatoire et que leurs variations sont imprévisibles. Selon cette théorie, chaque mouvement de prix est indépendant des mouvements précédents, ce qui rend difficile la prédiction des futurs mouvements basés sur l’historique. Par conséquent, même les traders expérimentés doivent admettre qu’ils peuvent réussir parfois par pure chance plutôt que par une réelle expertise.

Implications pour le trading

Les implications de l’hypothèse d’efficience et de la marche aléatoire pour les traders sont considérables. Si ces théories sont correctes, alors les stratégies basées sur l’analyse technique ou fondamentale pour tenter de battre le marché peuvent s’avérer inefficaces. Au lieu de cela, les traders pourraient se tourner vers des approches alternatives, telles que le trading passif ou l’utilisation de fonds indiciels, qui visent à reproduire la performance du marché plutôt que de chercher à la dépasser.

Peut-on toujours croire à l’efficience des marchés financiers ?

Malgré l’acceptation généralisée de l’hypothèse d’efficience, certains chercheurs et praticiens remettent en question sa validité, notamment après des événements de marchés extrêmes. Les anomalies de marché, telles que les bulles spéculatives et les krachs, soulèvent des questions sur le fait que tous les investisseurs agissent de manière rationnelle et ont accès à l’information de manière équitable. Cela signifie que, bien que l’EHM et la marche aléatoire offrent des cadres analytiques précieux, il est également essentiel de garder l’esprit ouvert sur les dynamiques parfois irrationnelles qui peuvent influencer les marchés.

Comparaison entre l’Hypothèse d’Efficience du Marché et la Théorie de la Marche Aléatoire

| Critères | Hypothèse d’Efficience du Marché | Théorie de la Marche Aléatoire |

| Définition | Les prix reflètent toutes les informations disponibles. | Les mouvements des prix sont imprévisibles. |

| Utilisateurs | Investisseurs institutionnels et particuliers. | Traders utilisant des analyses techniques. |

| Performances | Impossible de surpasser le marché de manière constante. | Les gains proviennent de la chance plutôt que de la compétence. |

| Implications | Aucune opportunité d’arbitrage à long terme. | Un trader ne peut pas prédire les mouvements futurs. |

| Exemples | Analyse fondamentale privilégiée. | Utilisation d’indicateurs de tendance. |

| Verdict | Les marchés sont généralement efficaces. | Les résultats sont aléatoires et basés sur la volatilité. |

L’hypothèse d’efficience du marché (EMH) est un concept fondamental en finance, affirmant que les prix des actifs reflètent toutes les informations disponibles. Cela signifie qu’aucun investisseur, qu’il soit particulier ou institutionnel, ne peut systématiquement battre le marché en raison de la rapidité avec laquelle l’information se propage et est intégrée dans les prix. Ainsi, les actions seraient toujours négociées à leur juste valeur.

Cela nous amène à la théorie de la marche aléatoire, qui s’appuie sur l’idée que les mouvements des prix des actifs sont essentiellement imprévisibles. Selon cette théorie, un trader ne devrait pouvoir surpasser le marché que par chance, ce qui amène à réfléchir sur la realité du trading. Les fluctuations des cours étant dûes à des événements aléatoires, il devient difficile, voire impossible, d’anticiper les tendances futures à partir des données passées.

L’un des principaux critères établis par les chercheurs, comme Eugene Fama, pour qu’un marché soit considéré comme efficient est que les investisseurs agissent de façon rationnelle et disposent de toutes les informations pertinentes. Dans un tel environnement, tout le monde ayant accès aux mêmes données, il est illusoire de penser que l’on pourrait exploiter des anomalies de marché ou des stratégies d’investissement particulières sans prendre en compte le risque de perte.

Il est essentiel pour les traders d’être conscients de ces concepts afin de mieux comprendre la dynamique du marché. L’efficience du marché repose sur l’idée que toute information, qu’elle soit bonne ou mauvaise, influence immédiatement les prix. Cela soulève la question de l’importance de l’analyse fondamentale et technique, car dans un marché efficient, ces analyses pourraient ne pas offrir un réel avantage compétitif.

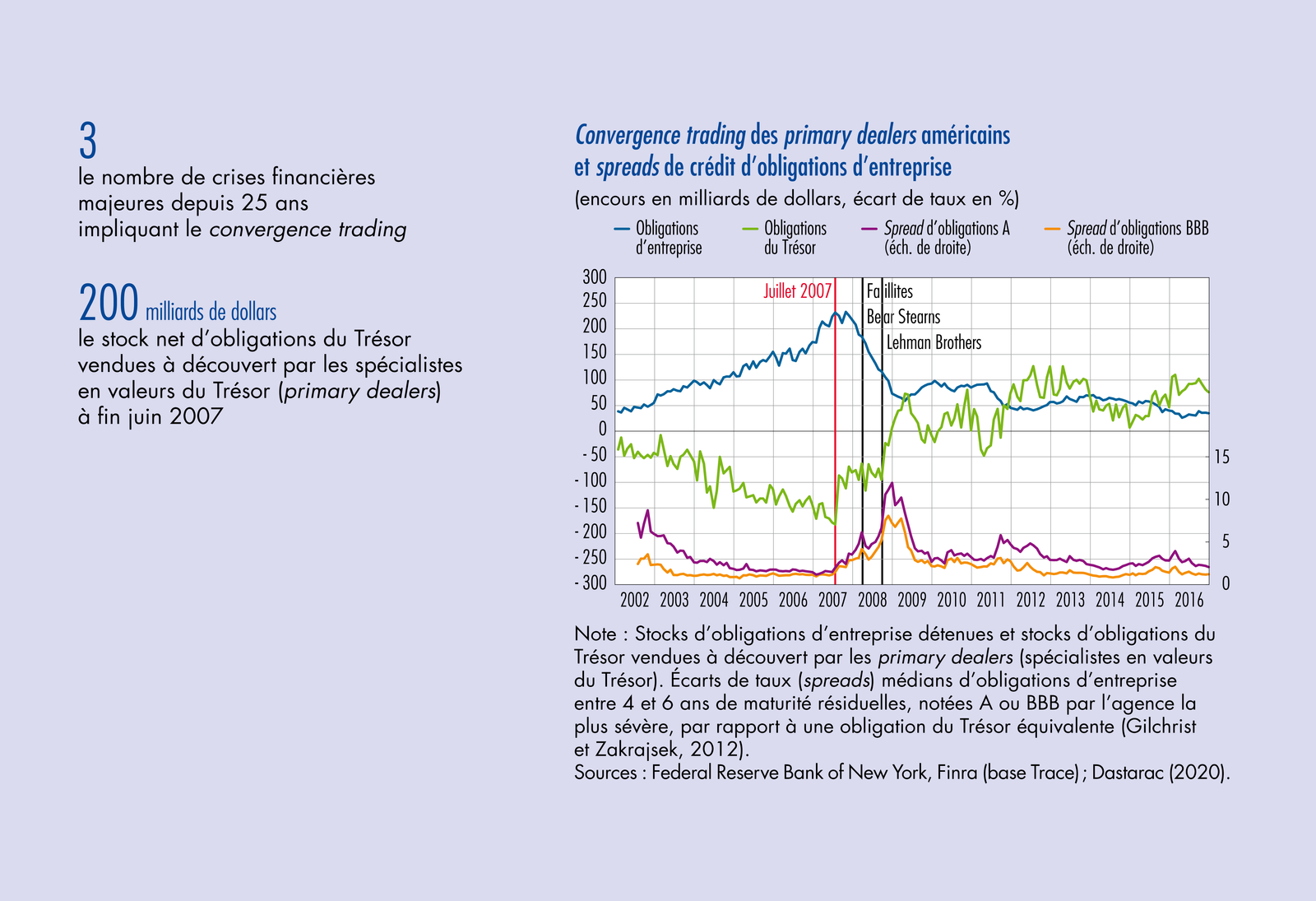

Certains experts estiment que l’efficience des marchés ne doit pas être considérée comme une vérité absolue. Des événements exceptionnels, comme la crise financière de 2008, pourraient mettre en lumière des inefficiences ponctuelles, où les prix n’ont pas réagi comme prévu aux informations disponibles. Par conséquent, une approche équilibrée et nuancée est indispensable pour naviguer avec succès dans le monde du trading.

Comparaison entre l’Hypothèse d’Efficience du Marché et la Théorie de la Marche Aléatoire

| Axe de comparaison | Description |

| Définition | L’hypothèse d’efficience du marché postule que les prix des actifs reflètent toutes les informations disponibles. |

| Théorie principale | La théorie de la marche aléatoire suggère que les variations des prix sont imprévisibles et suivent un processus aléatoire. |

| Impliqué pour l’investisseur | Les investisseurs ne peuvent pas systématiquement surpasser le marché, car tous les prix sont déjà justes. |

| Effort de recherche | Les analyses techniques et fondamentales perdent leur efficacité dans un marché efficient. |

| Rendement à long terme | Il est généralement difficile de réaliser des rendements supérieurs à ceux du marché à long terme. |

| Stratégies de trading | Les traders doivent se concentrer sur des stratégies adaptées à un environnement incertain. |

| Comportement des prix | Les prix doivent se mouvoir de manière aléatoire, sans tendance prévisible. |

| Impact des nouvelles | Les nouvelles sont rapidement intégrées dans les prix, limitant les opportunités d’arbitrage. |

| Perspective historique | Des études empiriques montrent que l’efficience des marchés peut varier selon les époques et les types d’actifs. |

L’hypothèse d’efficience du marché (EMH) et la théorie de la marche aléatoire sont deux concepts fondamentaux en finance qui façonnent la compréhension des marchés financiers. Ces théories soutiennent que les informations disponibles sont rapidement intégrées aux prix des actifs, rendant ainsi difficile la prévision des mouvements futurs des prix. Pour les traders, saisir ces notions est essentiel pour élaborer des stratégies de trading efficaces.

Qu’est-ce que l’hypothèse d’efficience du marché ?

L’hypothèse d’efficience du marché stipule que les prix des actifs financiers reflètent toutes les informations accessibles, qu’elles soient publiques ou privées. Cette théorie suggère qu’aucun investisseur, qu’il soit individuel ou institutionnel, ne peut systématiquement réaliser des gains grâce à des informations privilégiées, car ceux-ci sont déjà intégrés dans les prix de marché. Par conséquent, selon cette hypothèse, il est impossible de “battre le marché” de manière constante.

La théorie de la marche aléatoire

La théorie de la marche aléatoire est intimement liée à l’hypothèse d’efficience du marché. Elle postule que les mouvements des prix des actifs suivent un chemin aléatoire et qu’ils sont imprévisibles. Cela signifie qu’un trader devrait, en théorie, attendre un mouvement de prix en raison du hasard, plutôt que par une analyse de la tendance ou des indicateurs techniques. Les implications de cette théorie sont significatives pour tous ceux qui envisagent de s’engager dans le trading actif.

Implications pour le trading

Les implications de l’hypothèse d’efficience et de la marche aléatoire sont vastes. Pour un trader, cela signifie qu’il pourrait être plus judicieux d’adopter une approche passive, comme investir dans des fonds indiciels, plutôt que d’essayer de chronométrer le marché ou de sélectionner des actions individuelles dans le but de surpasser les rendements. Il est essentiel de considérer que la majorité des mouvements de prix peuvent résulter d’événements aléatoires et non de signaux prévisibles.

Critiques et débats autour de l’efficience des marchés

Bien qu’il existe un large consensus sur l’hypothèse d’efficience, certaines critiques en émergent. Des crises financières et des comportements de marché irrationnels soulèvent la question de savoir si les marchés sont réellement aussi efficaces. Certains défenseurs de l’analyse technique croient pouvoir identifier des modèles ou des tendances qui échappent à cette théorie. Ainsi, le débat sur l’efficience des marchés est toujours d’actualité, incitant les traders à approfondir leur compréhension des dynamiques de marché.

Pour le trader, bien comprendre l’hypothèse d’efficience du marché et la théorie de la marche aléatoire est primordial. Ces concepts non seulement façonnent la manière dont les actifs sont évalués, mais influencent également les stratégies de trading à adopter. En intégrant ces connaissances, un trader sera mieux préparé à naviguer dans le monde complexe des marchés financiers.

L’hypothèse d’efficience du marché (EMH) est un concept fondamental dans le domaine des finances qui suggère que les prix des actifs reflètent en permanence toutes les informations disponibles. Cette théorie implique que, dans un marché réputé efficace, aucun investisseur, qu’il soit particulier ou institutionnel, ne devrait être en mesure de réaliser des gains supérieurs à la moyenne sur le long terme, car les prix s’ajustent immédiatement en fonction des nouveaux renseignements.

Parallèlement, la théorie de la marche aléatoire complète cette idée en soutenant que les mouvements des prix sont essentiellement imprévisibles et ne suivent pas de tendances discernables. En d’autres termes, les fluctuations des marchés sont comparables à un processus aléatoire, rendant quasi impossible la capacité des traders à prédire avec précision les mouvements futurs du marché. Selon cette théorie, une stratégie de trading qui se base sur des données passées pour anticiper les mouvements futurs est souvent vouée à l’échec.

Pour les traders, il est essentiel de comprendre ces concepts pour ajuster leurs stratégies de trading. En reconnaissant que le marché peut être efficient, ils peuvent décider d’adopter une approche plus prudente, se concentrant sur des stratégies à long terme plutôt que sur des tentatives de profits rapides basées sur des mouvements de marché à court terme. Cela implique également de prendre conscience que, malgré l’attrait de surpasser le marché, il est souvent préférable d’investir dans des fonds indiciels ou des produits passifs qui capturent la performance globale des marchés.

En résumé, l’hypothèse d’efficience du marché et la théorie de la marche aléatoire rappellent aux traders l’importance d’une approche disciplinée et rationnelle dans la prise de décision d’investissement, en mettant l’accent sur une gestion prudente des risques et sur des objectifs réalistes dans les marchés financiers.

L’hypothèse d’efficience des marchés (EMH) est une notion fondamentale en finance qui suggère que les prix des actifs financiers reflètent toutes les informations disponibles sur ces actifs. Selon cette hypothèse, il est impossible de surpasser systématiquement le marché par le biais de l’analyse d’informations publiques, car ces dernières sont rapidement prises en compte dans les prix.

L’EMH est généralement divisée en trois formes : la forme faible, la forme semi-forte et la forme forte. La forme faible stipule que les prix des actions intègrent toutes les informations passées, ce qui rend inutile l’analyse technique. La forme semi-forte prétend que les prix reflètent non seulement les données historiques, mais aussi toutes les informations publiques. Enfin, la forme forte envisage que toutes les informations, y compris les informations privées, sont également prises en compte dans les prix des actifs.

La théorie de la marche aléatoire complète cette idée, affirmant que les variations des prix sont imprévisibles et suivent un modèle stochastique. En d’autres termes, les mouvements de prix des actifs ne peuvent être prédits de manière fiable, rendant difficile pour tout trader de battre le marché sur une base régulière. Selon cette théorie, même les traders expérimentés ne parviennent pas à surpasser le marché de manière systématique, et tout excès de performance proviendrait essentiellement du hasard.

Pour illustrer cette idée, une série de tests empiriques a été réalisée, vérifiant si des fonds d’investissement ou des gestionnaires de portefeuille pouvaient maintenir une performance supérieure à celle du marché. Les résultats ont souvent été en faveur de l’hypothèse d’efficience, montrant que la plupart des gestionnaires ne parvenaient pas à battre de manière régulière un indice de référence. Cela soulève la question de la diversification comme stratégie principale pour les investisseurs, car d’après l’EMH, la prise de risque est souvent plus rentable que la tentative de timing du marché.

Il existe plusieurs critiques à l’EMH, surtout en période de volatilité ou d’événements économiques majeurs, où les émotions et décisions des investisseurs peuvent provoquer des fluctuations de prix qui semblent irrationnelles. Ces travaux mettent en avant la théorie comportementale, qui cherche à expliquer comment la psychologie humaine influe sur les marchés et peut conduire à des dérives par rapport à l’efficience.

Par conséquent, bien que l’hypothèse d’efficience du marché reste une théorie centrale, la compréhension de l’efficience des marchés doit être associée à des considérations comportementales et à la prise de conscience des facteurs macroéconomiques. Les traders doivent donc s’adapter et ne pas compter uniquement sur l’EMH pour élaborer leur stratégie de trading.

En somme, maîtriser l’hypothèse d’efficience des marchés et la théorie de la marche aléatoire est primordial pour tout trader désireux d’évoluer dans un environnement financier complexe. Cela demande une bonne stratégie de gestion des risques, une approche méthodique et, surtout, un état d’esprit flexible capable de s’adapter aux fluctuations du marché et à l’information disponible.

En tant qu’expert dans le domaine de la formation au trading, j’ai eu l’opportunité de découvrir le site J’aime la finance. Ce site se distingue par sa facilité d’utilisation, rendant l’expérience de trading accessible tant aux débutants qu’aux plus expérimentés. L’interface est intuitive et bien pensée, ce qui permet de naviguer aisément entre les différentes sections. Cela m’a permis de concentrer mon attention sur l’apprentissage et l’amélioration de mes compétences, plutôt que de me perdre dans des options confuses.

La qualité des services offerts est remarquable. Les formations disponibles sont à la fois pédagogiques et complètes. Elles couvrent des sujets variés, allant des bases du trading aux techniques avancées. Les ressources proposées, comme des analyses de marché et des webinaires interactifs, sont d’une grande aide pour comprendre comment fonctionne réellement le marché. J’ai particulièrement apprécié les explications claires concernant l’hypothèse d’efficience des marchés et la théorie de la marche aléatoire, qui sont des concepts fondamentaux à maîtriser pour tout trader souhaitant optimiser ses stratégies.

Concernant l’impact de la plateforme sur mes résultats, je peux dire sans hésitation qu’elle a considérablement amélioré mes performances. Grâce aux outils et aux formations, j’ai pu développer une approche de trading plus structurée et informée. Les connaissances acquises m’ont permis d’analyser mes trades avec un nouveau regard et d’appliquer des stratégies qui reflètent mieux l’état réel des marchés. Je suis en mesure de prendre des décisions plus éclairées, réduisant ainsi mes erreurs de jugement.

Pour tous ceux qui s’intéressent au trading, je recommande vivement J’aime la finance. La combinaison de leur solide contenu éducatif et de la simplicité d’utilisation du site est vraiment un atout majeur. Que vous soyez débutant ou trader confirmé, vous y trouverez des ressources précieuses pour améliorer vos compétences. N’attendez plus, plongez dans l’apprentissage et maximisez votre potentiel de trading !

FAQ sur l’Hypothèse d’Efficience du Marché et la Théorie de la Marche Aléatoire

Qu’est-ce que l’hypothèse d’efficience du marché? C’est une théorie qui suggère que les prix des actifs financiers reflètent toutes les informations disponibles, rendant ainsi impossible d’obtenir un excès de rentabilité de manière systématique.

Comment fonctionne la théorie de la marche aléatoire? Elle stipule que les mouvements de prix des actifs sont imprévisibles et que le cours d’un actif à un moment donné ne peut pas être anticipé à partir des informations passées.

Les marchés sont-ils réellement efficients? Bien que de nombreux économistes soutiennent l’efficience des marchés, des études empiriques montrent que des anomalies peuvent exister, remettant en question ce présupposé.

Quelle est l’importance de l’hypothèse d’efficience pour les traders? Elle suggère qu’il est difficile pour les traders de dépasser le marché, car les prix sont déjà ajustés en fonction des informations disponibles. Ainsi, la plupart des stratégies fondées sur l’anticipation des mouvements de prix sont souvent inefficaces.

Peut-on encore générer de la performance sur les marchés financiers? Bien que l’hypothèse d’efficience indique que battre le marché est complexe, certains traders expérimentés et chercheurs affirment qu’il est possible de le faire en se basant sur des analyses fondamentales ou techniques fines.

Quelles sont les implications pratiques de cette théorie pour un trader? Un trader doit être conscient que le succès n’est pas uniquement basé sur l’analyse de marché ou l’exécution de stratégies de trading, mais également sur une compréhension profonde de l’efficience du marché et des comportements des investisseurs.

Pourquoi les marchés peuvent-ils être inefficients? Des facteurs psychologiques, économiques et des événements imprévus peuvent influencer les comportements des investisseurs, ce qui peut créer des disparités temporaires entre la valeur réelle et le prix de marché d’un actif.

En quoi l’hypothèse d’efficience du marché impacte-t-elle la théorie de la marche aléatoire? Les deux théories sont interconnectées; si les marchés sont efficients, alors les mouvements de prix des actifs suivent un processus aléatoire, rendant les prévisions basées sur des tendances passées peu fiables.

Glossaire sur l’Hypothèse d’Efficience du Marché et la Théorie de la Marche Aléatoire

L’hypothèse d’efficience du marché (EMH) est une théorie qui soutient que les marchés financiers intègrent et reflètent toutes les informations disponibles sur les actifs. Selon cette hypothèse, il est impossible pour un investisseur, qu’il soit individuel ou institutionnel, de réaliser des rendements supérieurs à ceux du marché de manière systématique, car les prix des actifs s’ajustent rapidement et correctement à toute nouvelle information.

La notion d’efficience des marchés repose sur trois formes principales : lefficience faible, l’efficience semi-forte et l’efficience forte. L’efficience faible stipule que les prix des actifs intègrent déjà toutes les informations passées, ce qui rend l’analyse technique inefficace pour prévoir les mouvements futurs. L’efficience semi-forte, quant à elle, affirme que les prix intègrent à la fois les informations passées et toutes les informations publiques, ce qui signifie que l’analyse fondamentale ne permet pas non plus de générer des rendements extraordinaires. Enfin, l’efficience forte indique que même les informations privées sont prises en compte dans les prix, ce qui implique que même les initiés ne peuvent pas réaliser des profits réguliers.

Pour en comprendre les implications, il est essentiel de se pencher sur la théorie de la marche aléatoire, qui est étroitement liée à l’hypothèse d’efficience du marché. Cette théorie suggère que les variations des prix des actifs sont imprévisibles et suivent un parcours aléatoire. En d’autres termes, les mouvements de prix passés n’offrent aucune indication fiable sur les mouvements futurs. Selon cette théorie, il est donc peu probable qu’un trader puisse battre le marché de manière systématique, à moins que cela ne soit dû à un coup de chance.

Un autre aspect clé de l’hypothèse d’efficience est la réaction rapide des marchés à l’information. Lorsque des nouvelles significatives sont publiées, les prix des actifs ajustent presque instantanément leur valeur en fonction de l’importance de l’information. Cela met en évidence la rapidité d’ajustement des prix, qui est fondamentale pour les traders. Par conséquent, pour réussir dans le trading, il est impératif de comprendre comment ces mouvements de prix sont influencés par l’information et de ne pas tenter d’anticiper ces mouvements par des stratégies basées sur des données historiques.

Les critiques de l’hypothèse d’efficience soulignent que les marchés ne sont pas toujours rationnels et que les comportements irrationnels des investisseurs, ainsi que des facteurs psychologiques, peuvent entraîner des anomalies de marché. Par exemple, des mouvements excessifs des prix peuvent parfois être observés en raison de l’euphorie ou de la panique du marché, ce qui remet en question la validité de l’efficience des marchés dans certaines situations.

Il est également important de prendre en compte le concept de veilles de marché. Les traders doivent constamment surveiller les tendances du marché, les nouvelles économiques et les événements mondiaux qui pourraient affecter les prix des actifs. Bien que l’hypothèse d’efficience suggère que les marchés réagissent à l’information, savoir comment et quand se positionner est essentiel pour capitaliser sur ces ajustements de prix.

En résumé, pour devenir un trader efficace, il est crucial de maîtriser l’hypothèse d’efficience du marché ainsi que la théorie de la marche aléatoire. Cela implique une compréhension approfondie des dynamiques de l’information sur le marché et des comportements des investisseurs, tout en reconnaissant les limites de ces théories dans la pratique.